ジョン・ガルブレイス『大暴落1929』を読む [コラム009]

最近、日経平均株価が4万円を超えたとのことで「株高バブル」などのニュースが話題になっています。日経平均は10年前は15,000円前後だったのが、今年の1月頃は33,000円前後で、3月4日には4万円を超えたので上昇スピードは普段とは異なる感じもします。

時期としては良いタイミングと思ったので、第9回目のコラムは「バブル崩壊時や株価暴落のあとに必ず読まれる、恐慌論の名著」と帯に書かれているジョン・ガルブレイス著『大恐慌1929』(村井章子訳・日経BP社)について書きたいと思います。

著者のガルブレイス(1908-2006)さんは第7回目のコラムで取り上げた「ゆたかな社会」の著者で、アメリカの経済学者です。私が読んだ最初のガルブレイスの本は「大暴落1929」で、その時の感想は、当時にタイムマシンで行って、ニュースを見ているくらい臨場感のある本だということでした。ただ読みやすすぎるので、どんな内容だったか覚えてなかったので、今回改めて読み直してみました。

もくじ

はじめに:大暴落の原因を探るのではなく何が発生したかを書いた本

この本は大暴落の原因を書いたわけではなく、1929年までに何が発生して、株価暴落の時はどのようになって、その後の世界恐慌と回復について書いている本です。

私は予想はしない。歴史が生き生きと語りかけてくることを書き留めるだけである。

大暴落1929 P10

まえがきに、バブルの現象は1637年のチューリップ・バブルからスタートして、毎世紀発生していることで、1929年に発生した株価暴落の出来事を書いておくというが本書の目的と書かれています。

どうでもいい話なのですが、この本のタイトルの原題は「The Great Crash 1929」で、ガルブレイスらしいウイットが効いた文章が面白かったので引用します。

この本は1955年春に出版され、親切な読者のみなさんのおかげで短命ながらベストセラー・リストにも顔を出した。私は本屋の店先を見ては幸せな気分になったものである。だが、ニューヨークに行くことが度重なるうちに、次第に落胆するようになる。旧ラガーディア空港には搭乗口に向かう通路脇に小さな本屋があるのだが、いつ見てもそこには私の本は影も形もなかったからだ。ある晩、私は意を決してその本屋に入り、棚を丹念に調べ始めた。やがて女主人が気づいて、何をお探しですかと尋ねる。いささかバツが悪かったが、私は著者名を挙げ、タイトルは『The Great Crash』だと伝えた。すると、まことに断定的な返事が返ってきたものであるー「Crash(墜落)ですって。そんな本を空港で売るはず、ないでしょ」

大暴落 1929 P10

1929年の株価暴落を理解するための重要なキーワード

「世界大恐慌って、1929年にアメリカでおきた出来事」ということくらいしか知らない人は多いのではないでしょうか?私も教科書にそう書いてあったからくらいの知識しかなく、「原因が何か?」なんて考えたことはありませんでした。

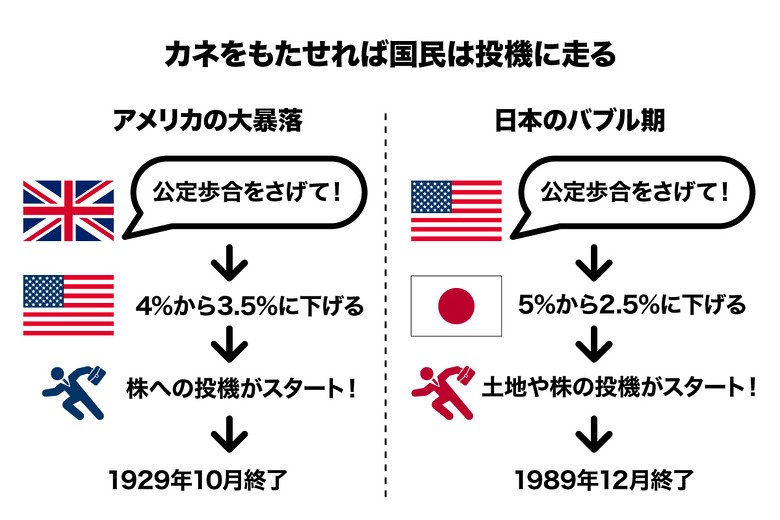

ところで、日本のバブル景気は「アメリカのドル高を解消したいから、日本を円高にして!」という約束をしちゃった「プラザ合意」から始まって、円高不況になって低金利政策をしたことでスタートしました。

具体的には5%だった公定歩合を2.5%にまで下げたことで、企業や個人は銀行からお金を借りて次から次に土地や株式を買うことで起こった出来事でした。

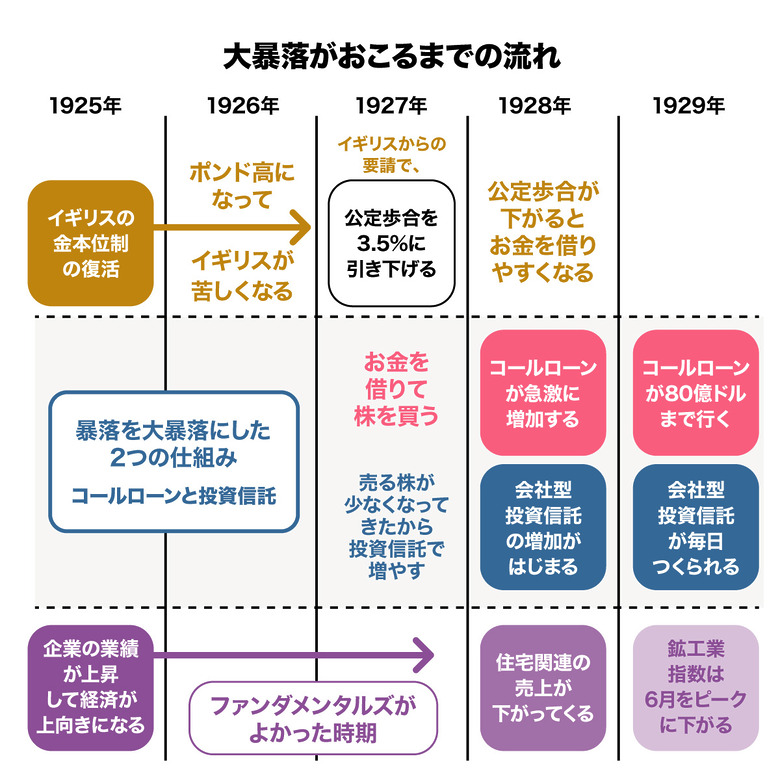

その1:1925年のイギリスの金本位制復活

1929年の大暴落でも同じようなことが発生しています。1925年にイギリスは金本位制を復活させて自国の威信を示すために「ポンド高」を実現しますが、ポンド高になっちゃうと、他の国がイギリスの製品を買わなくなってしまうので、イギリスは辛くなってしまいます。

だから1927年にイギリスはアメリカに「ポンド高を解消したいから、公定歩合を下げて!」とお願いします。実際、アメリカは4%の公定歩合を3.5%に下げました。先程の日本のバブルと同じストーリーですね。ただガルブレイスは、これが原因とは言い切れないじゃないかと言っている。

カネをもたせれば国民は投機に走ることが前提になっている。そんなばかなことはない。1927年〜1929年以上に信用供給が潤沢で資金もだぶついていても投機がほとんど行われなかったことが、それ以前にもあった。

大暴落1929 P30

ただ、日本のバブル景気のことを考えると「カネをもたせれば国民は投機に走る」というのも否定できないかと個人的には思ったりしました。ゆたかな社会(コラム第7回)のインフレの話も、「お金を持つと買い物をする傾向が高まるから物価高になる」という話も考えると否定できない感じです。

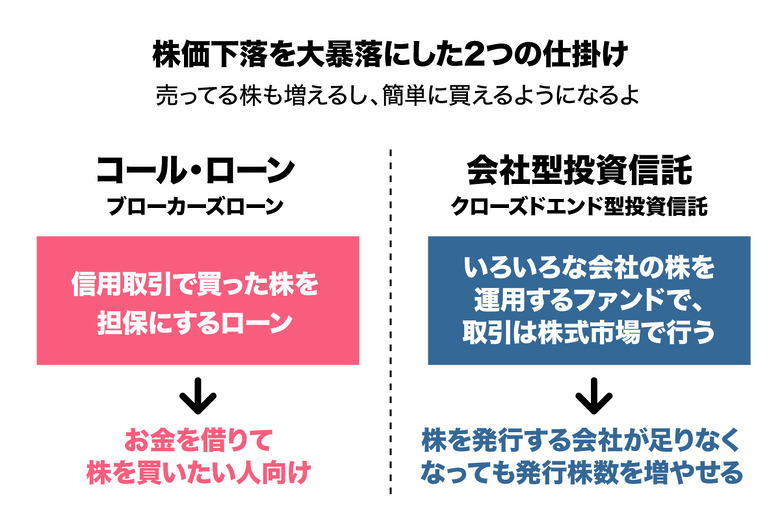

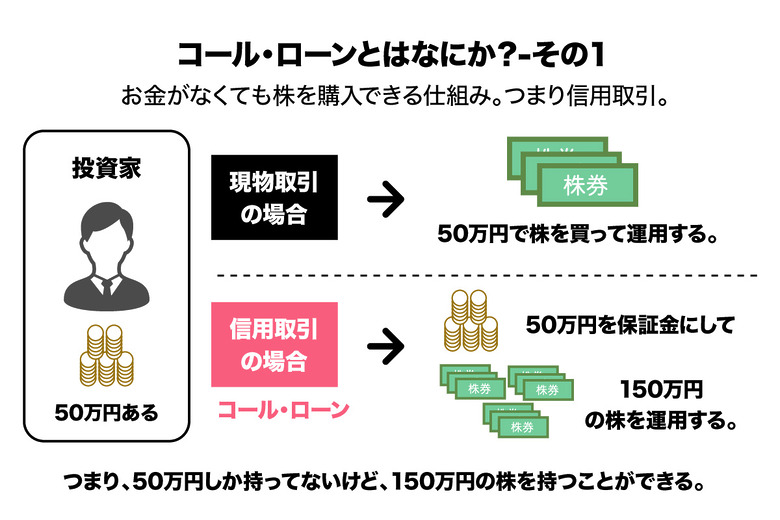

その2:コール•ローンと会社型投資信託

公定歩合の低下が引き金になったというのはガルブレイスは否定していますが、一般的にはそう考えられているらしく、私もそのとおりな気がしますが、1929年の株価下落を「大暴落」にした仕掛けがあって、ひとつめは「コール•ローン」つまり株を買うための借金で「ブローカーズ・ローン」とも呼ばれているもので、ふたつめは「会社型投資信託」と呼ばれているものです。

投機のエンジンを絶好調にドライブさせて大暴落にした仕組みです。このコラムでも多くの人が知らないと思われる、1929年の株価暴落の2つの仕掛けを中心にできるだけわかりやすく解説していきたいと思います。

1929年の株価の推移を確認しよう

大暴落を説明するためのキーワードはわかりましたが、次に進む前に実際に株価がどのように推移したかを確認しておきます。本では、タイムズ平均が使われていますが、タイムズ平均の資料が見つからないので、ダウ・ジョーンズ工業株価平均(DJIA)のグラフを見て見ましょう。

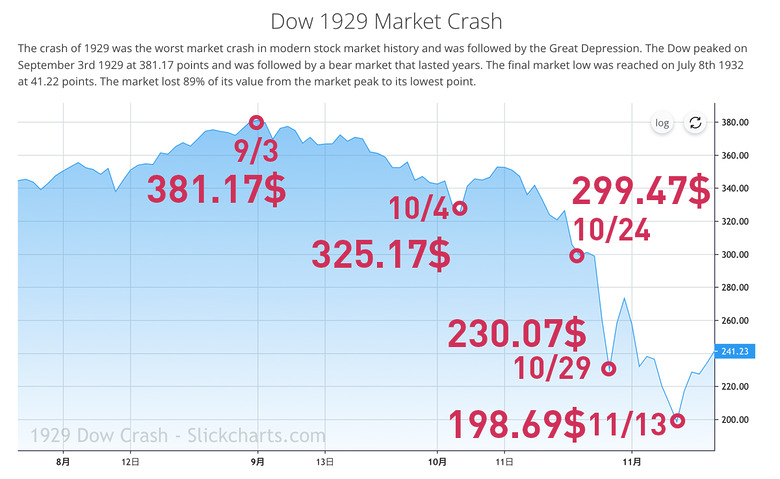

slickcharts (Dow jones 1929 Crash)より

大暴落前後3ヶ月間のDJIA:1929年8月〜11月

(3ヶ月チャート)

実は9月3日の381.17ドルがピークで10/23日まで徐々に下がっていました。10/24日に「暗黒の木曜日」がきますが、思ったより下落の幅が小さいのは、午後に銀行が買い支えなどをして終値は回復してきたからです。

10/28日と29日はさらに下がっていきつつも、上昇と下降を繰り返しながら11/13日には198.69ドルとピークの半分近くまで下がりました。

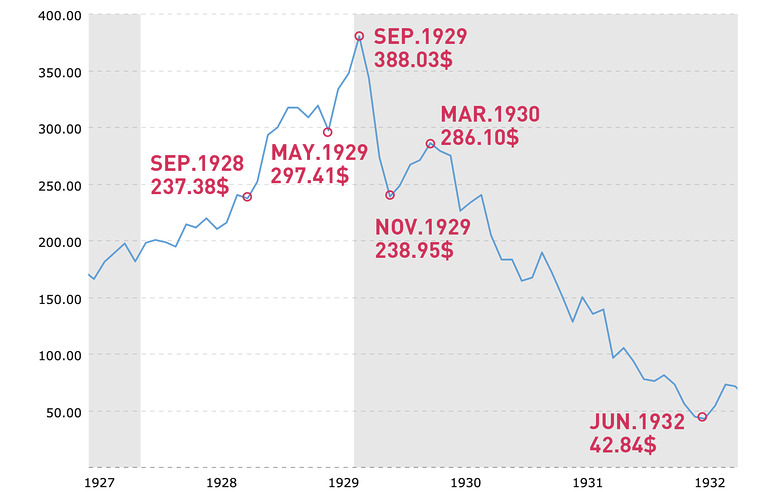

Dow Jones – DJIA – 100 Year Historical Chart

大暴落前後6年間のDJIA:1927年〜1932年

(5年チャート)

1928年の上昇と1929年の上昇の2回の上昇が目立ちます。これらは先ほど登場した「コール・ローン」と「会社型投資信託」が原因と考えられます。この2つが1929年の大暴落では主役とされています。

10月から下がって11月13日には198.69ドルにまで下がりますが、1930年4月17日に294.07ドルをピークに、1932年6月の42.84ドルまで下がり続けます。実際に経済的に打撃があったのは、実は1930年から1932年ではないかと思われます。

Dow Jones – DJIA – 100 Year Historical Chart

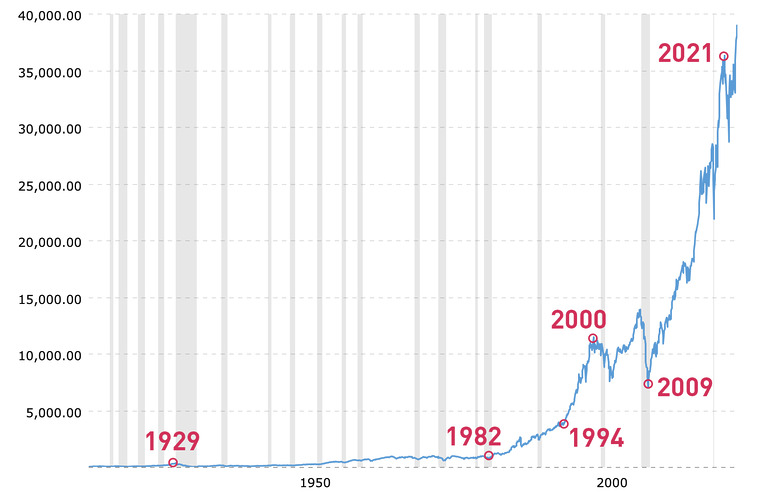

1915年2月〜2024年2月までのDJIA

(100年チャート)

ちなみに、現在と比較するとどのような状況だったのかというのを知っておくと、当時の状況が理解しやすいと思いDJIAの100年のチャートを紹介します。

まず、最初はインフレ調整をしないグラフで確認してみましょう。ものすごい勢いでダウ平均が上がっています。当時の最高値は9月3日の381.17ドルで、2024年2月は38,996.39ドルとなっていて、桁違いも甚だしいです。

Dow Jones – DJIA – 100 Year Historical Chart

次はインフレ調整したチャートです。現在の状況は1929年当時のピークの5倍程度の価格になっていることがわかります。そのように考えると現在の状況ってのは、普通に暮らしている私達が考えている状態と、資本を操作している人が考えている世界とは全く異なる気がします。格差も急激に開いているのではないかと思ってしまいました。

特に2009年からの上昇具合というのが急激に感じてしまうのは私だけでしょうか。そして話を戻すと、1929年のウォール街大暴落時の上昇傾きは、1994年以降の上昇傾きと比較してもさして変わらない気もしていて、過去の出来事と現在を比較する難しさも感じました。

最後のグラフの2009年以降のDJIAの上昇具合のインパクトがすごすぎて、何を確認しようとしたかがわかりにくくなりましたが、3ヶ月のチャートでは下落は大きかったものの、どちらかというと、この暴落後の2年間、1932年の6月まで下がり続けたということが確認できればと思います。それでは次は「1928年と1929年の上昇の原因」かつ「下落を暴落にした原因」とされている「コール・ローン」と「会社型投資信託」が一体何であるかを解説します。

[ コール・ローン1 ] 投資家側から見た仕組み

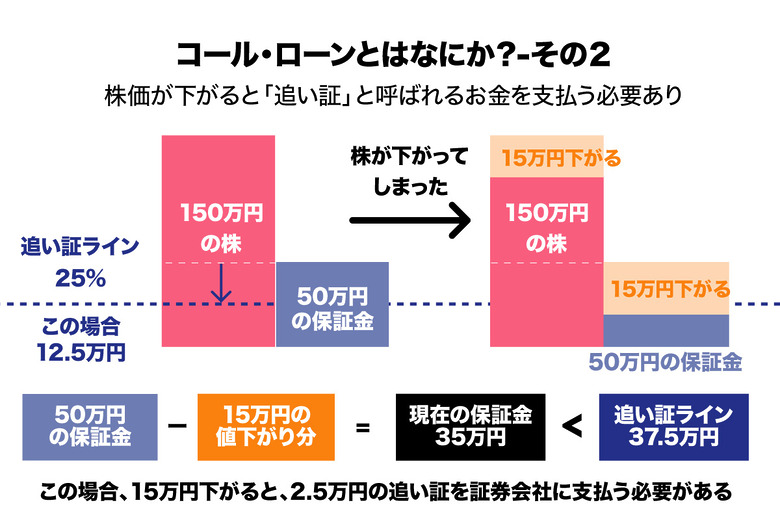

株が下がると「追い証」が発生する

株が上がっているときはレバレッジが効くので、「なんだか素敵なしくみ」のように見えますが、株が下がると同じようにレバレッジが効くという点にご注意ください。

左図のように、信用取引の場合は、保証金の「追い証ライン」を超えて下がってしまうと、「追い証」と呼ばれる追加の保証金をすぐに支払う必要がある仕組みがあります。

そして、下落が大きいと「自分の支払能力を超えた」追い証を請求されるので、投資家はコール・ローンを解約する流れになり「売り」が急激に増えることとなって、株は下落していく方向になります。

ただ、投資家から見ると、自分が持っている以上のお金を運用できるわけですから「夢は膨らむ」わけです。証券会社もお客さんである投資家を増やしたいので、どんどん売り込んでいきます。

[ コール・ローン2 ] 貸す側からみた仕組み

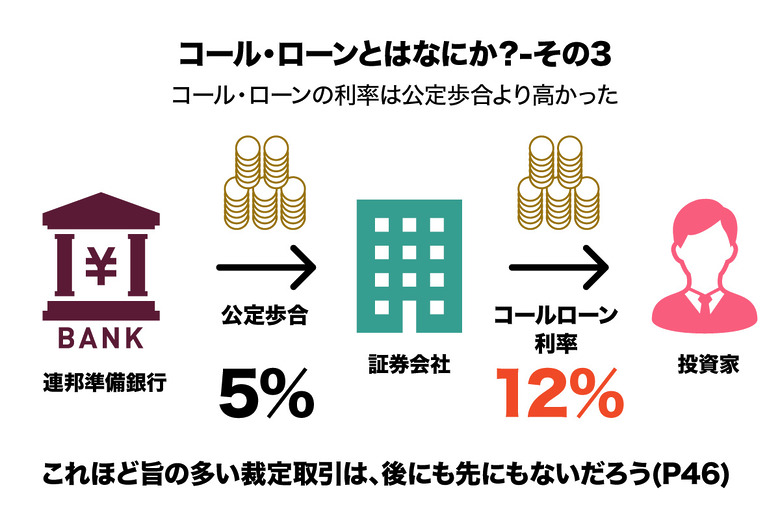

コール・ローンの利率は公定歩合より高かった

投資家から見るととってもメリットの多い「信用取引」ですが、実は投資家よりも銀行や証券会社の方がもっと美味しい仕組みでした。

当時のコール・ローンの利率は12%だったので、連邦準備銀行から5%の利率でお金を調達して、それをコール・ローン市場に12%の利率で貸せば、利ざやがすごいことになります。これはもうコール・ローンを売りたくて仕方なくなります。

日本銀行金融研究所「金融研究」第7巻第1号(昭和63年4月)より

銀行だけでなく企業なども資金を供給した

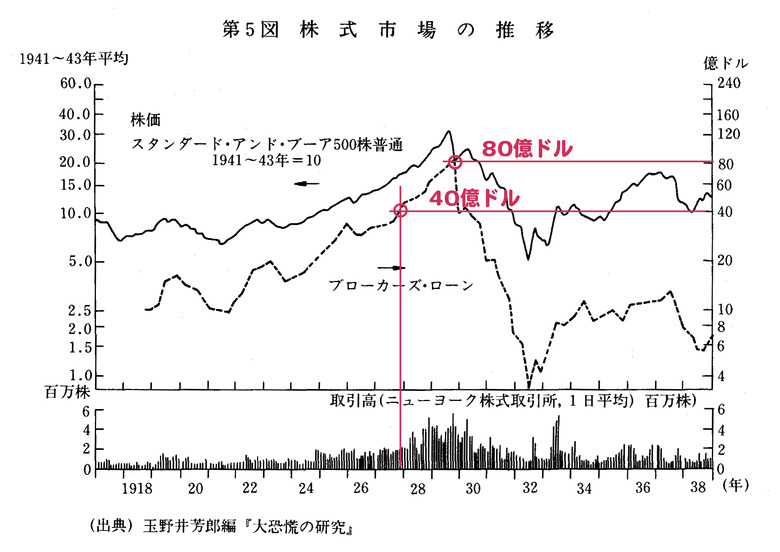

1928年初頭にはコール・ローン(ブローカーズ・ローン)市場は40億ドルだったのが、暴落時には80億ドルで2倍まで膨らみました。ただグラフを見るとそれよりも、暴落後の凋落がすごいですね。

さらに銀行だけでなく、12%の金利が魅力となり、海外の資産家がウォール街に資金を提供することとなったり、一部の企業は、運転資金に回すよりウォール街に回した方が儲かるということで、多くの資金がウォール街に流入してきました。

モントリオールで、ロンドンで、上海、そして香港で、この高い金利が話題になる。あの12%は自分の資産にも適用されうる12%なのだ、と資産家は気づく。かくて大量の資金がウォール街めざして流れこむようになり、その結果、アメリカ人の信用取引はますます拡大した。企業にとっても、12%は魅力的である。これほどの金利がつくなら、運転資金は生産に回すより利殖に充てるほうがよさそうにみえた。一部の企業は実際にそう決断する。あれこれ頭を悩ませ骨を折って生産を増やすより、投機に回すほうがいいと決めたのである。そのほか多くの企業は、自ら投機に手を染めないまでも、余剰資金をウォール街に貸し付けるようになった。

大暴落1929 P46

「お金を借りる立場より、お金を貸す立場の方がメリットが大きい」というごく基本的な話になりますが、当時はとっても美味しかった条件があったということで「カネを貸したい人が多くなり、借りる人も多くなる」というバブル経済の基礎となる環境が整いました。となると、借りてもらう必要があるため、「借りる人の動機となるもの」が必要となります。それが「会社型投資信託」という装置でした。それでは次に投資信託について説明します。

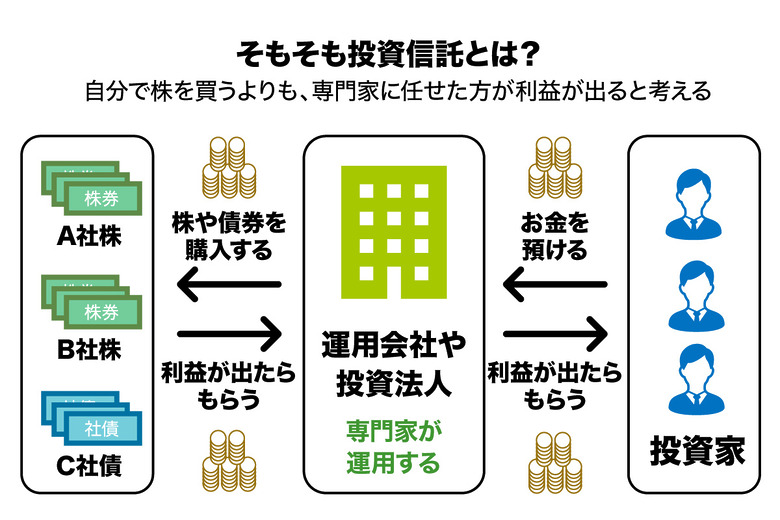

[ 会社型投資信託1 ] 基本について

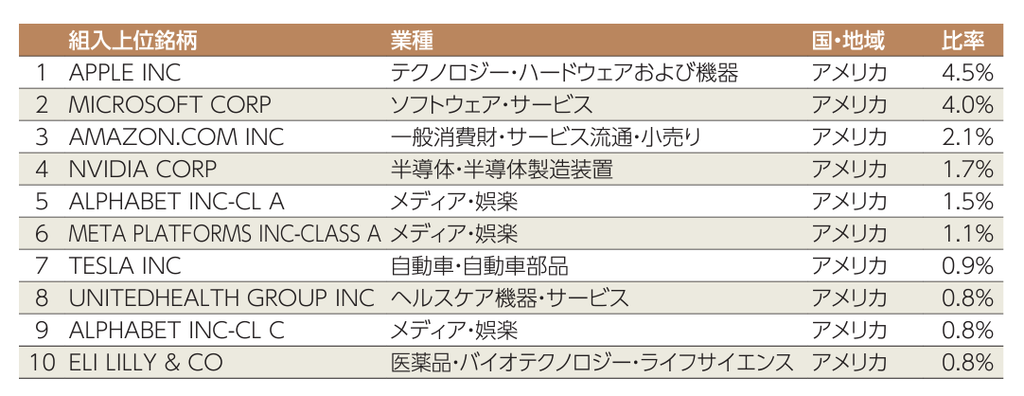

交付目論見書より

現在日本で大人気の「オルカン」こと「eMAXIS Slim全世界株式(オール・カントリー)」などが有名だと思います。

目論見書を見ると組入銘柄を見ることができて、表はオルカンの2023年10月現在の上位組入銘柄ですが、大人気のビッグ・テックも入っています。

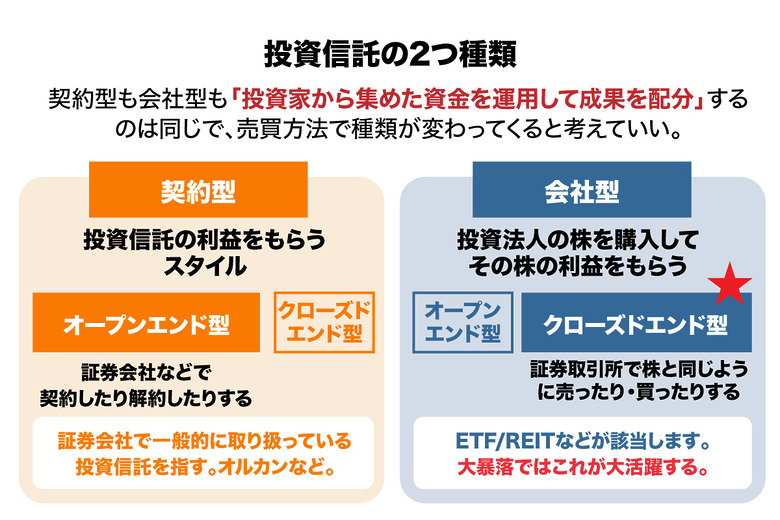

投資信託には「契約型」と「会社型」がある

投資信託には、オルカンのような契約型のオープンエンド型の商品もあれば、1929年の株価暴落時によく売れた「会社型」の「クローズドエンド型」の商品というものがあり、こちらは「投資を目的とする会社」の株式を取得して株主になるというスタイルを取ります。

なので、投資家はREIT(不動産投信)やETF(上場投資信託)のように証券取引所で売買するスタイルになります。なので、一般的にわたしたちが知っている投資信託(オープンエンド型)とは少しイメージが異なります。

ちなみに投資信託はアメリカで発明されたものではなく、イギリスで始まったもののようで、

イングランドやスコットランドでは1880年頃から、会社型投資信託の株を買うという形で投資家の資金をプールする仕組みができていた。資金のだし手の多くは、小口の投資家である。投資信託はこうして集めた資金を投資する。ごく一般的な投資信託は、500-1000社に上る事業会社の株や債券に投資していた。したがって、数ポンドしか持っていない投資家であれ、数百ポンドを投じる投資家であれ、自分ひとりで運用するよりはるかに広く危険を分散することができる。

大暴落1929 P85

投資信託自体はリスクが分散され、自己資金が少なくても参加できる投資の仕組みで、そもそも投機的な要素は薄いものでしたが、ウォール街には、会社型投資信託の「とある驚くべき特性」に気づいてしまった人たちがいました。

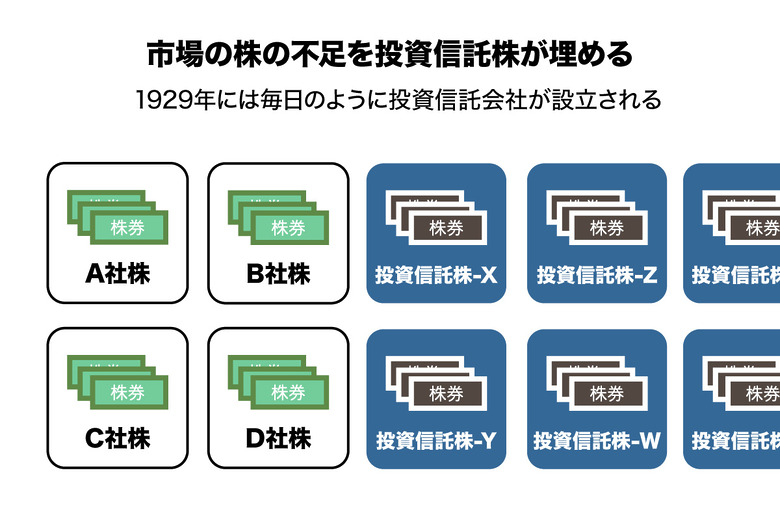

現実の世界と関係なく株を増やすことができる

本来、株というものは会社が設備を新しくしたり新規事業を起こしたりするのに必要な資金を調達するための仕組みです。そして、当時は株を発行すればするほど売れたとのことで、とはいっても、事業会社を新たに立ち上げて計画を立てるのにも限界があります。

そこで白羽の矢が立ったのが、会社型投資信託でした。会社型投資信託は新しく事業を起こす必要がないからです。

1920年代後半に投機のために考案された仕組みのうち、何よりも特筆に値するのは、投資信託、正確には会社型投資信託である。この仕組みほど、株を買いたいという人々の欲望を満足させたものはほかにない。会社型投資信託という新しい媒体を通じて、古い会社の株を買えるようにするだけである。20年代にはアメリカでさえ、既存企業が使える資本の額にも新会社が調達して使う額にも限度があった。しかし投資信託の登場で、企業が発行する株や社債の額を既存資産の額から完全に切り離せるようになる。これが投資信託のすばらしい利点だった。

大暴落 1929 P84

つまり、もう存在する会社の資本とは無関係に株を増やせるということになるのです。こうなると現実の経済とは無関係に株式市場を操作できることになります。ここで縛りはなくなりました。ストッパー解除で爆走することが可能となりました。なんだか、リーマンショックのときの「CDO(債務担保証券)」の話に似てきました。

[ 会社型投資信託2 ] レバレッジでふやせ

会社型投資信託で、株を増やすことに成功したウォール街でしたが、まだまだその才能を開花させるテクニックは絶えません。次は、会社型投資信託の仕組みだからこそ成立する、投資信託のレバレッジテクニックについて解説します。

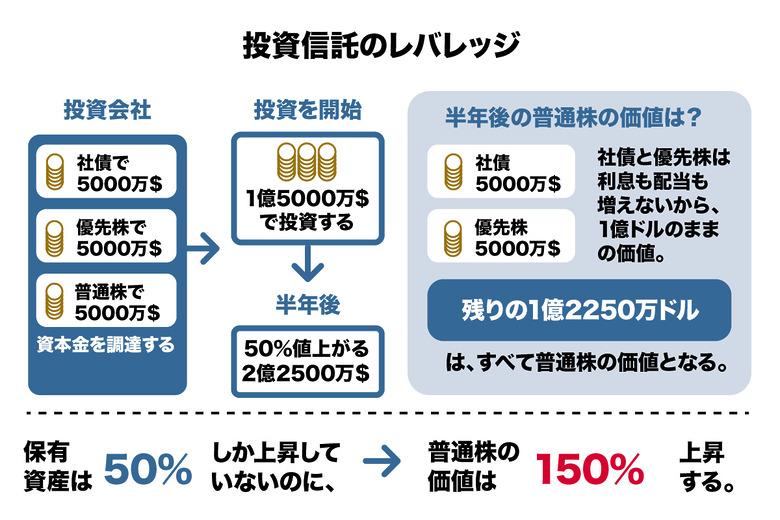

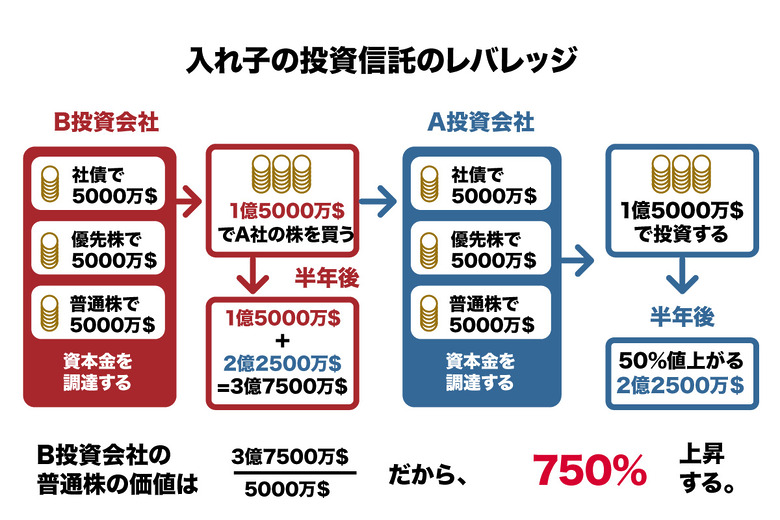

レバレッジを使う投資会社は「普通株」「優先株」「社債」の形で、資本金を調達します。その調達した資本金をすべて「普通株」の購入に充てる。構成は図の左側のようになります。

1)社債や優先株は株ほど大きく変動しない。

2)資本金で普通株を購入する。(ポートフォリオはすべて普通株)

3)ポートフォリオの普通株の値上がりは、投資会社自身の普通株の価値になる。

このようにすることで、普通株の購入者にはレバレッジが効いて買いたくなるようにします。こんな投資信託があるんだったら、その当時の人は、普通株よりも投資信託を好んで購入したことは想像に難くありません。しかし、わざと「社債と優先株」を調達時に使って、普通株の上昇率を高くしますが、「社債と優先株の購入者は知ってて購入していたのか?」が気になりましたが、実際は身内が普通株の価値を高めるために、社債と優先株を購入したのでしょう。

[ 会社型投資信託3 ] 入れ子にしてもっとふやせ

ウォール街の才能はまだまだ投資信託の活用に関してはとどまるところを知りません。投資会社が別の投資会社の株で運用すると、レバレッジはさらに効いて、左の図で考えてみると750%までレバレッジをかけることができます。

こんな具合で、手元の資金がなくてもレバレッジで増やすことができたから、1929年には毎日のように投資会社が設立されたとのことでした。

はなばなしく上昇したこの投資会社の普通株を、同じようにレバレッジを効かせた会社型投資信託が組み入れようとしよう。すると後の方の投資会社の普通株は、最初の会社のポートフォリオに組み入れられた株が50%上昇しただけで、700〜800%値上がりする計算になる。そしてまたこの投資会社の株を別の投資信託が組入、その投資会社の株をさらに別の・・・・という具合に話は続く。この驚くべき幾何級数効果に1929年のウォール街は沸き返り、自動車の発明もかくやという熱狂ぶりを示した。

大暴落1929 P99

ここまで来ると芸術的としか言いようがありません。ウォール街は現実からどんどん遠ざかっていきました。

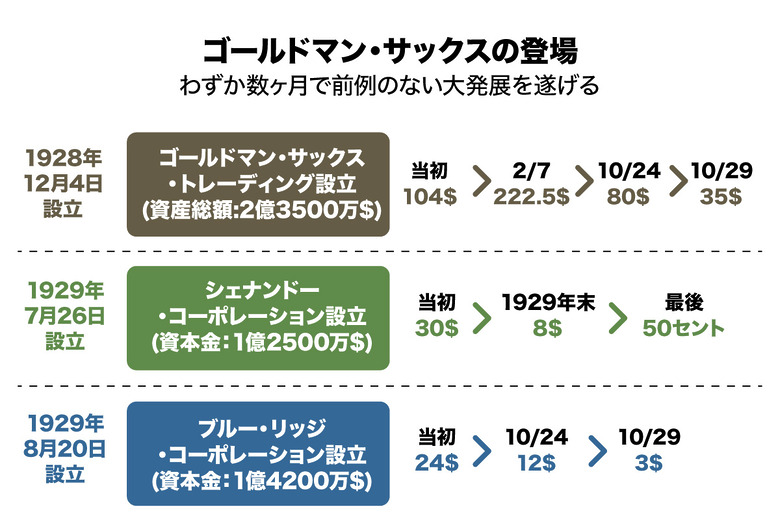

[ 会社型投資信託4 ] ゴールドマン・サックスの登場

やはり会社型投資信託の最後は、サブプライムローンの恐慌のときにも登場し、1929年のウォール街大暴落でも欠かすことのできない「ゴールドマン・サックス」です。

ゴールドマン・サックスは大暴落の1年前くらいからの参加にもかかわらず、ゴールドマン・サックス・トレーディング(1928年7月設立)、シェナンドー・コーポレーション(1929年設立)、ブルーリッジ・コーポレーション(1929年8月設立)の3社の設立で総額5億ドルを動かしていたというので、流石としか言いようがありません。

本では非常に興味深い手法で資金を回しているので、読んでいただきたいと思います。しかし、図を見てもわかるように、会社型投資信託はレバレッジがコール・ローンからもかかっているので、落ち込み具合が半端ありません。

ファンダメンタルズは健全ではなかった:1929年秋までには不況だった

日本銀行金融研究所「金融研究」第7巻第1号(昭和63年4月)より

「ファンダメンタルズは健全である」と政府や銀行の代表などが発言するときは、「健全でない」と思っていたほうがいいとガルブレイスさんは言っています。確かに改めて強調すると、なにかあるのかなと思ってしまいますね。

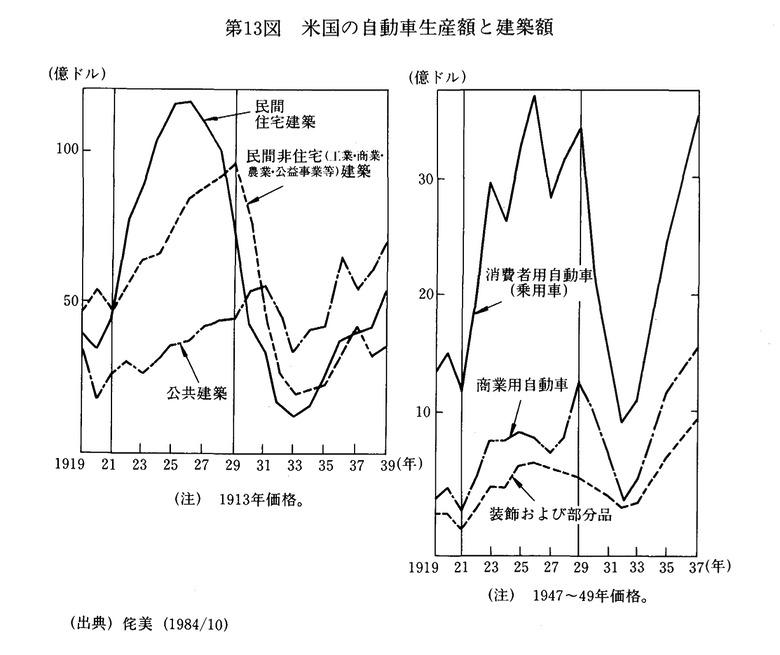

で、実際の1929年のアメリカ経済を見ていくと、図の資料の解説があり引用します。

1929年の生産・受注動向を見ると、耐久財新規受注は3月にピークをつけ、その後9月までに21%の減少となった。自動車、鉄鋼、繊維といった代表的業種の生産も5-7月をピークにその後減少に転じた。しかも、1925年、26年ごろにピークアウトした民間住宅建築も、29年に入り後は急速な落ち込みをみせるに至っていた。

「1929〜33年世界大恐慌について」

日本銀行金融研究所「金融研究」第7巻第1号(昭和63年4月)より

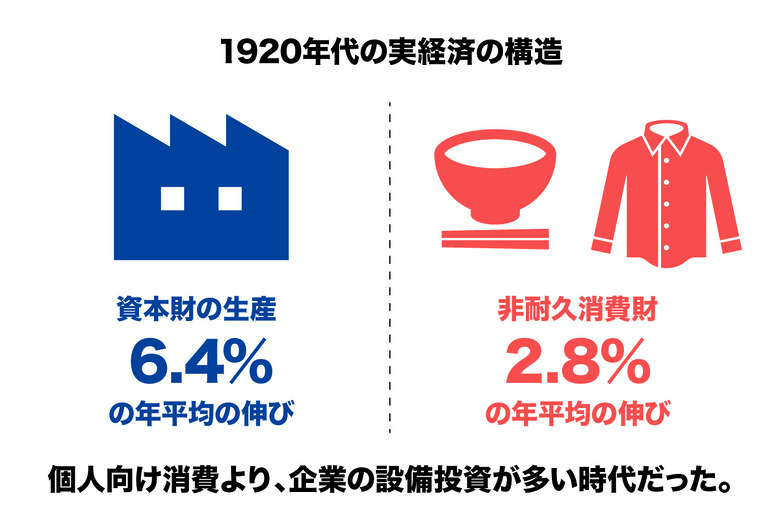

ガルブレイスも、1929年は大暴落が始まる前から経済活動は減速していたと書いているが、考えられる理由は複数あるが、現実的な理由として「1920年代は設備投資を中心に資金が動いていて、個人消費はそれほどなかった」から、企業が設備投資を中断したら経済は停滞すると言っています。

20年代には、資本財の生産が年平均6.4%のペースで伸びた。これに対し、食品や衣料品などの大衆消費財を含む非耐久消費財の生産の伸びは、同2.8%に止まっている。ちなみに自動車、住宅、家具といった富裕層向け耐久消費財の生産の伸びは、同5.9%だった。となれば、何らかのきっかけでこの投資が中断したり、そこまでいかなくとも伸びが鈍化したりすれば、直ちに影響が出ることになる。

大暴落1929 P283

ということで、1929年9月から株価も下がりつつあったし、ファンダメンタルズも低下していたことから、10月には「そろそろやってくるぞ!」ということだったのかもしれません。

おわりに

わたしは世界恐慌というと、その後のケインズ的な財政政策の方の記憶が強く、「暴落前の株価がバブルのときに起こっていたこと」をこの本を読むまで知りませんでした。1920年代のアメリカは第一次世界大戦が終わったあとの経済成長をしていた時代でしたが、個人消費が伸びたというより企業の設備投資が社会を支えていた時代で、そうなると株式市場も伸びていくという時代でした。

そして、ウォール街は天才的な商品開発者に恵まれたのか、「コール・ローン」と「会社型投資信託」という技術を洗練させ、実態経済とは独立させた金融独自のお金の回し方を開発したことで、株価だけが独り歩きしていったということがわかりました。この話って、よくよく考えてみると、モーゲージ債から派生商品を作り上げ、それらを実際のモーゲージとは切り離して証券市場で回していた「リーマンショック(コラム第3回)」の構造と全く同じだと言うこともビックリしました。歴史は繰り返すということで、やっぱり金融関係の「資本で資本を生み出す」企業や人々には規制をかけないと、どこまでもやりたい放題するということが改めて実感できた次第です。

冒頭で述べた「株高バブル」ですが、DJIAの2009年からの伸びを考えると正直バブルというには小さいという印象を受けますが、ここからぐんぐん伸び始めたら、何かトリックがあると考えてみるのが妥当かと思いました。リーマンショックと1929年の株価暴落のトリックを参照する限りでは「銀行からのお金が市中に流出している」という条件と「なんらかの倍々ゲームがどこかで行われて」いれば「バブル」が発生する可能性はありそうです。と根拠のない妄想をして今回は終わりにしたいと思います。(トリイデザイン研究所 鳥居)

最新のお知らせ

- 2024.07.26

- 夏季休暇のお知らせ 07/29-08/01

- 2024.07.24

- 『NUDGE(ナッジ) 実践 行動経済学 完全版』を読む [コラム012]

- 2024.07.19

- ダニエル・カーネマン『ファスト&スロー』を読む [コラム011]

- 2024.07.02

- 「Looker Studioを使った視認性の高いBtoBサイト分析業務」を7月1日からスタートします

- 2024.03.29

- スティグリッツ『プログレッシブ キャピタリズム』を読む [コラム010]

- 2024.03.12

- ジョン・ガルブレイス『大暴落1929』を読む [コラム009]

- 2024.03.03

- ベル・ゲデスとシド・ミード-未来を描いたデザイナー[コラム008]

- 2024.02.24

- ジョン・ガルブレイス『ゆたかな社会』を読む [コラム007]

- 2024.02.15

- ストックストックがワールドビジネスサテライトで紹介されました

- 2023.12.12

- トリイデザイン研究所は10周年を迎えました

- 2023.12.04

- ゲームマーケット2023秋もスリーブ専門メーカーのKEEPTOが出展!

- 2023.12.01

- 津軽燈LABの新製品「津軽塗研ぎ出しキット」が上野駅で開催中の「東東京モノヅクリ商店街」で販売スタート!