映画マネー・ショートからリーマンショックの原因を知る [コラム003]

前回のコラムでは土地の投機が理由で開発された分譲地で放棄されている現状を解説した「限界ニュータウン」という本の感想を書きました。そのとき私は「マネー・ショート 華麗なる大逆転」という映画に登場するフロリダの空き家だらけの住宅地のシーンが頭をよぎりました。この映画は、日本ではリーマンショックと呼ばれる2008年に起きた世界金融危機のときに起きた出来事のお話です。

第3回目のコラムは、この世界金融危機のときに起こった実話をもとに作られた「マネー・ショート 華麗なる大逆転」という映画についての感想にしようと思いましたが、ストーリーを書いてもただのネタバレになるのと、仕組みが複雑すぎなことが、逆に興味深く感じたので、この映画の原作「世紀の空売り」(マイケル・ルイス著/文藝春秋社)を読んで私が理解したリーマン・ショックの原因についてお話ができればと思います。

もくじ

- なぜリーマン・ブラザーズは経営破綻したのか

- そもそもサブプライムローンとはなにか

- 投資銀行と住宅ローンの関係:モーゲージ債(MBS)

- サブプライムを対象にしはじめるMBS(モーゲージ債)

- なぜサブプライム層はモーゲージを借りてまで家を買ったのか

- MBS(モーゲージ債)の中身を知る

- CDO:トリプルBの債券を集めてトリプルAにする魔術

- CDS:モーゲージ債(MBS)に対する保険

- 合成CDO:CDSを束ねて作った派生商品

- モーゲージから生まれた金融商品は20倍の価値をもつようになった

- 住宅市場の下落ですべてのシナリオは崩れた

- 土地は強いパワーを持つ

- [追記]ピケティの「21世紀の資本」についてのコラムを追加しました(2023/10/16)

なぜリーマン・ブラザーズは経営破綻したのか

リーマンショックは、リーマン・ブラザーズが2008年9月に経営破綻したことが原因で発生した世界恐慌であることは、みなさんご存知だと思います。リーマン・ブラザーズが経営破綻した原因は、アメリカの人々がサブプライムローンを返せなかったからというところまでは知っていると思います。

ただそれだけでは、なぜ投資銀行であるリーマン・ブラザーズが経営破綻しなくてはいけなかった理由がわかりません。まず、サブプライムローンの焦げ付きで、どうして投資銀行が軒並み倒れてしまったかについて見てみます。

そもそもサブプライムローンとはなにか

ここで言われるサブプライムローンとは、低所得者や移民に貸し出す住宅ローンのことです。それに対してプライムローンとは、信用力を持っている人に向けたローンで、一般的なサラリーマンなどに向けたローンのことと考えていいと思います。

だからサブプライムとは、サブが「の下」という意味で、「優れた=プライムな」人々の「下の」人々という意味です。つまり、返済されない可能性は高く、一般的には利子が高い傾向がある。

投資銀行と住宅ローンの関係:モーゲージ債(MBS)

映画でも冒頭に「諸君、大金を稼ごうじゃないか」というソロモン・ブラザーズのルイス・ラニエーリのセリフから住宅ローンを証券化する基本の仕組みの解説がスタートすることからも、世界金融危機を理解するには、投資銀行と住宅ローンの関係を理解することが最も重要だということがわかります。

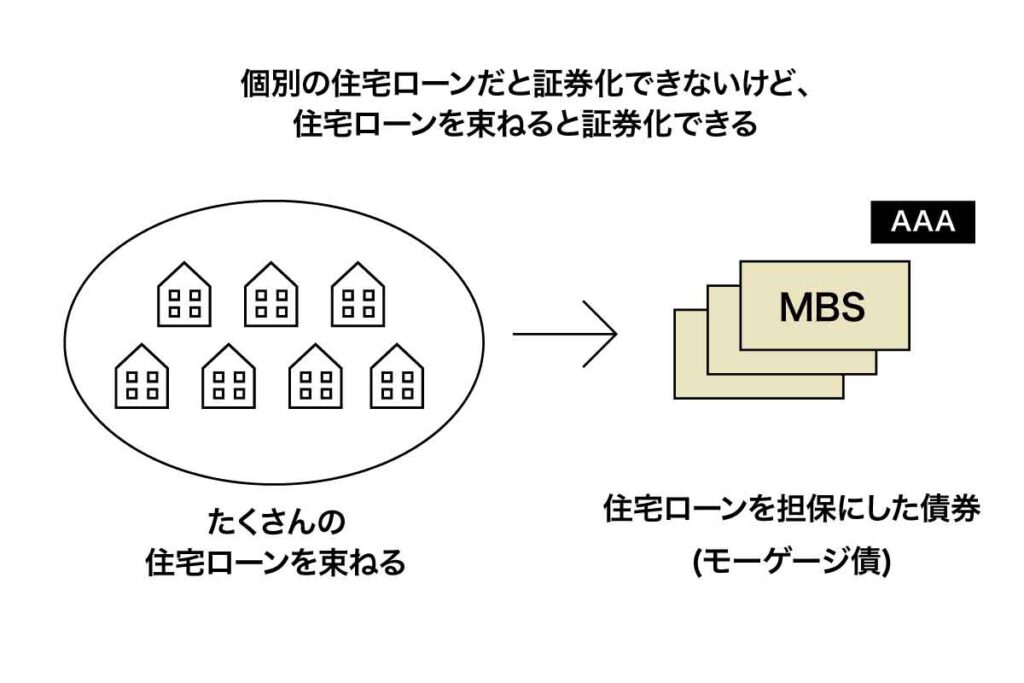

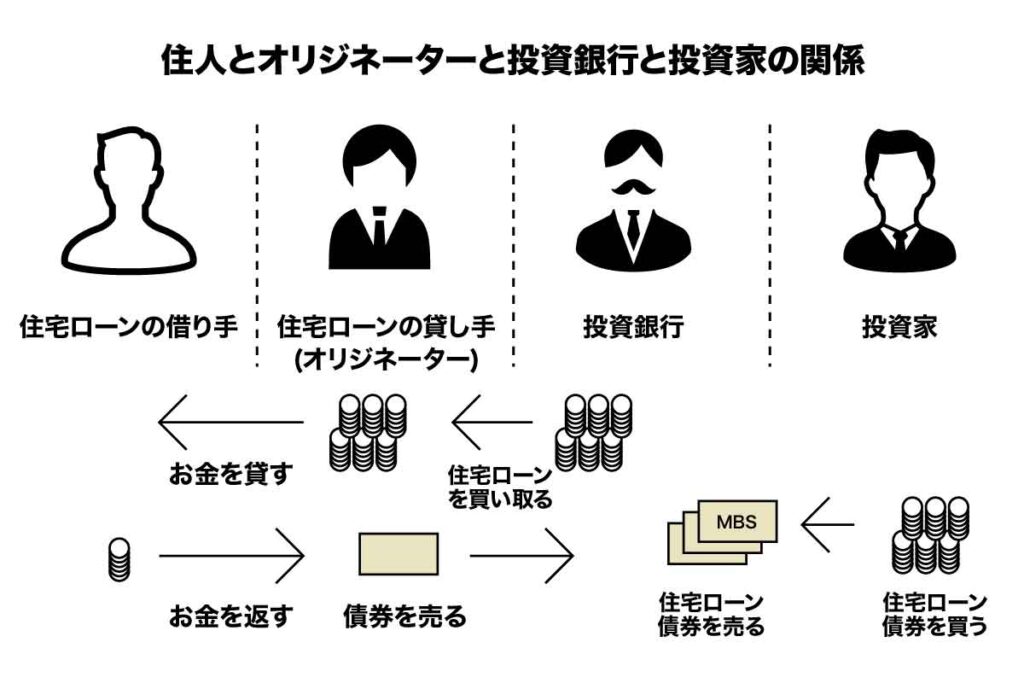

投資銀行(証券会社)が住宅ローンを販売するわけではありません。一個人の住宅ローンを担保にした債券というのは売れなくもないですが、早期にローンを返されてしまうと流動性がなくなり、売買が成立しなくなるので、そのような債券はありませんでした。ただ、住宅ローン市場全体で見ると巨大な資産市場なのに証券として扱えない課題を投資銀行は抱えていました。

しかし、様々な住宅ローンを「束ねて」債券化すれば、早期に償還する住宅ローンがあったとしても、債券全体でみれば一部でしかないため、証券化ができるところに気づきはじめ、1970年代後半から投資銀行は積極的に住宅ローン債券を売り始めました。

さらに、住宅ローンの貸し手であるオリジネーターは、販売したローンを投資銀行が購入してくれるため、オリジネーターにとっては焦げ付いたときのリスクヘッジにもなることで、貸す行為自体に不安を感じることなく貸すことができたことから、ローンを積極的に販売することは容易に想像がつきます。

ちなみに、アメリカでは住宅ローンのことを「モーゲージ」と言うようなので、以下住宅ローンは「モーゲージ」その債券をMBS(Mortgage Backed Securities/モーゲージ債)と呼ぶことにします。先程のL・ラニエーリはMBSでソロモン・ブラザーズを大きくした人でした。このようにして、モーゲージを債券にすることができたので、投資銀行は投資家に売買できるようになりました。

ただ、常識的に考えると、投資銀行はMBSだけを売っているわけではなく、モーゲージが返済されなくても投資銀行が破綻するわけではないはずですが、2000年頃から各投資銀行はMBSを主軸として、さまざまな派生商品を開発して壮大なマネーゲームを展開していき、それが投資銀行に莫大な利益をもたらし、そのことにより破綻します。

サブプライムを対象にしはじめるMBS(モーゲージ債)

MBSの派生商品については後述することとして、MBSは売れば売るほど買われる商品になったようで、1980年代はプライム層をターゲットにしたモーゲージで構成されていたが、プライム層だけを対象にしたモーゲージだと足りなくなってきます。そこで、サブプライム層のモーゲージを対象にMBSを作る投資銀行が現れます。

「1990年代半ば、サブプライムの貸付額は、最大で年間300億ドルだった。2000年には、サブプライムモーゲージの貸付額が1300億ドル、そのローンをモーゲジ債にパッケージし直した額が550億ドル、2005年にはサブプライム・モーゲージ・ローンが6250億ドル、そこからさまざまな道を経て最終的にモーゲージ債になった金額が5070億ドルに及ぶ。サブプライム・モーゲージを土台とする債券の年間発行額が1兆ドルの半分を超えたのだ。」(世紀の空売りP59)

なぜサブプライム層はモーゲージを借りてまで家を買ったのか

投資銀行はモーゲージ債を売れば売るほど儲かるから、どんな方法をとっても売りたい。モーゲージの販売会社であるオリジネーターは投資銀行がモーゲージを購入してくれるから、モーゲージをもっと売って儲けたい。

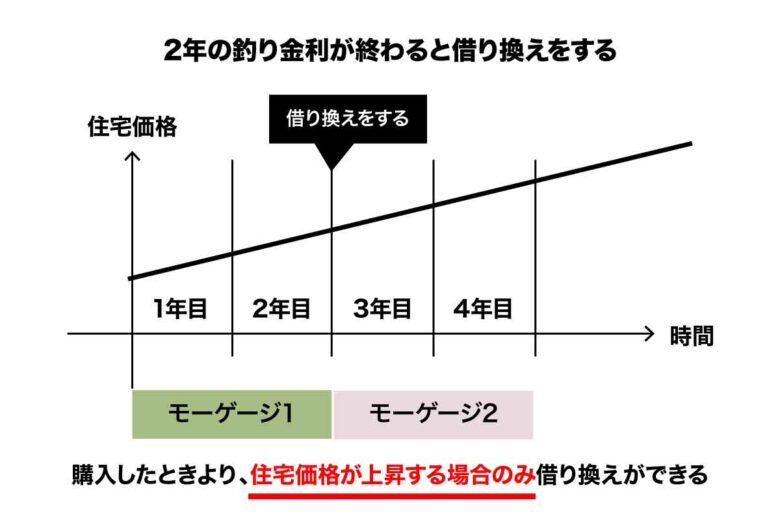

そこで「最初の2年間の金利は安くして、その期間が過ぎると金利が高くなる」モーゲージを売ることにした。ただし、その「釣り金利」期間がすぎる前に、借り換えをさせることで、金利が低い状態が続くようにさせて、サブプライム層に家を購入することができるようにした。

ただし、これは住宅価格が上昇し続けるという前提で成立する話であることは内緒だ。

ということで、なぜサブプライム層はモーゲージを借りてまで家を買ったのか?という質問の回答は、「安い金利でモーゲージを借りれるようになったから」です。サブプライム層の人々は住宅を持ち始めます。それまで自宅を持っていなかった層だったので、需要は大きく急激にサブプライム層へのモーゲージの貸し出しは増えていきます。オリジネーターと投資銀行の思惑通りに進んでいきます。

2001年にITバブルが崩壊し、同時多発テロも起こってアメリカの経済は低迷をしていましたが、サブプライムMBSと、FRB(連邦準備理事会)による低金利政策で、アメリカでは2000年から2006年まで住宅価格は上昇を続け、当時は住宅価格が下落するということは信じられない風潮があったようです。

MBS(モーゲージ債)の中身を知る

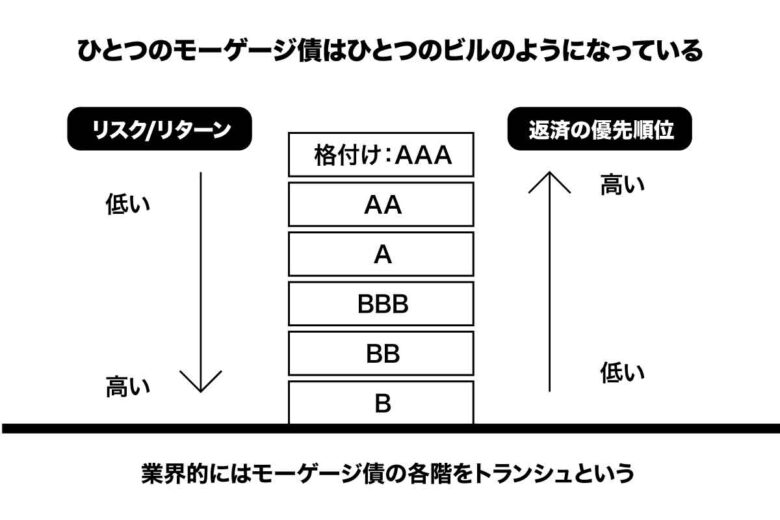

なぜ多くのサブプライム層がモーゲージを使って住宅を購入したか?という疑問はクリアになりました。つぎに投資銀行がこしらえたMBSの中身について見ていきます。先程お話した派生商品を理解するには、MBSの中身を知っていないと理解できません。

では、BBやBなどはどうなっているでしょうか?映画では、ドイツ銀行のジャレド・ベネット氏が説明しているシーンがとってもわかりやすく、「FICO(ファイコ:消費者信用格付)は最低、所得もなし、変動金利クソだ」と言っています。つまり、サブプライムのモーゲージのことを指しています。

CDO:トリプルBの債券を集めてトリプルAにする魔術

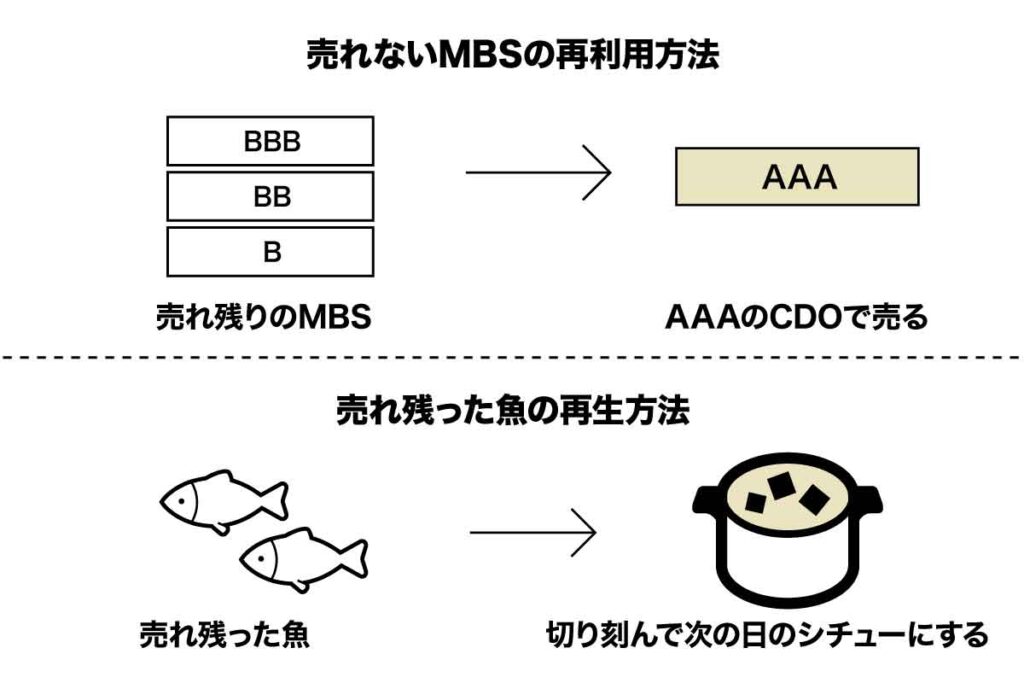

下層階のトランシュのBBB以下のMBSは売れないため、それらを売るために、投資銀行はBBB以下のMBSを集めてCDO(債務担保証券)として販売し、上階層はなぜかAAAの格付けになったCDOとして売ります。これが一番目の派生商品です。

映画では、私は知らない方ですが、有名シェフのアンソニー・ボーディン氏が、売れ残った魚がでたら、捨てることはしないで、次の日のシチューにして別のメニューで販売するという説明をしながらCDOについて説明しています。とっても面白いシーンです。

新しく作られたCDOは、なぜムーディーズやS&PなどによってAAAの格付けがつけられたのでしょう?

格付け会社は、企業や投資銀行の商品に格付けをするようですが、立場的には監視役なので、格付け会社>投資銀行の上下関係と思われがちです。しかし投資銀行からの格付け依頼の仕事で売上を上げているので、実際は格付け会社<投資銀行となり、ムーディーズで格付けしてもらえなかったら、S&Pで格付けしてもらうだけだったようで、格付け会社は仕事を失注したくなかったことから、投資銀行側の意向に沿った格付けをしていたとのことです。

CDOは実際はトリプルB以下のMBSを集めただけのものだから、価値は無いに等しいが、格付け会社が国債と同じAAAの格付けをするから、投資家は安心して購入できる商品と思って、どんどん売れていきます。モーゲージを基盤とした派生商品1が増えていきました。

CDS:モーゲージ債(MBS)に対する保険

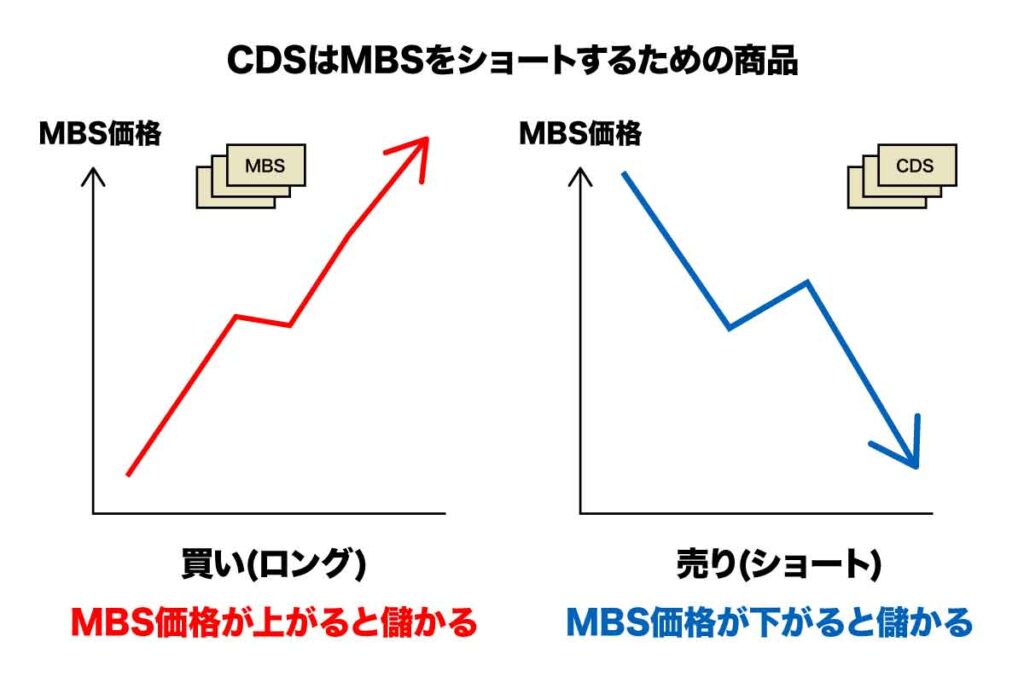

投資家は自分の購入した商品に対して、買い(ロング)を仕掛けるだけでなく、リスクヘッジとして売り(ショート)を仕掛ける場合があります。ただMBSの場合にショートを仕掛けるというのは、アメリカの住宅市場の破綻を想定して利益を得ようと考えることと同じです。ここで、2番目のMBSの派生商品が誕生します。

ショートという単語が出てきましたが、ショートというのは「空売り」を意味する言葉で、下がる方に賭けることを意味します。映画「マネー・ショート」は、住宅市場の破綻に空売りを仕掛けた人たちの物語です。結果はみなさんのご存知の通りです。

では、MBSを空売りするにはどうすればいいか?ですが、国債のように借りて空売りすることはできないようなので、映画ではマイケル・バーリという人がCDSという商品を作って空売りする方法を発見します。

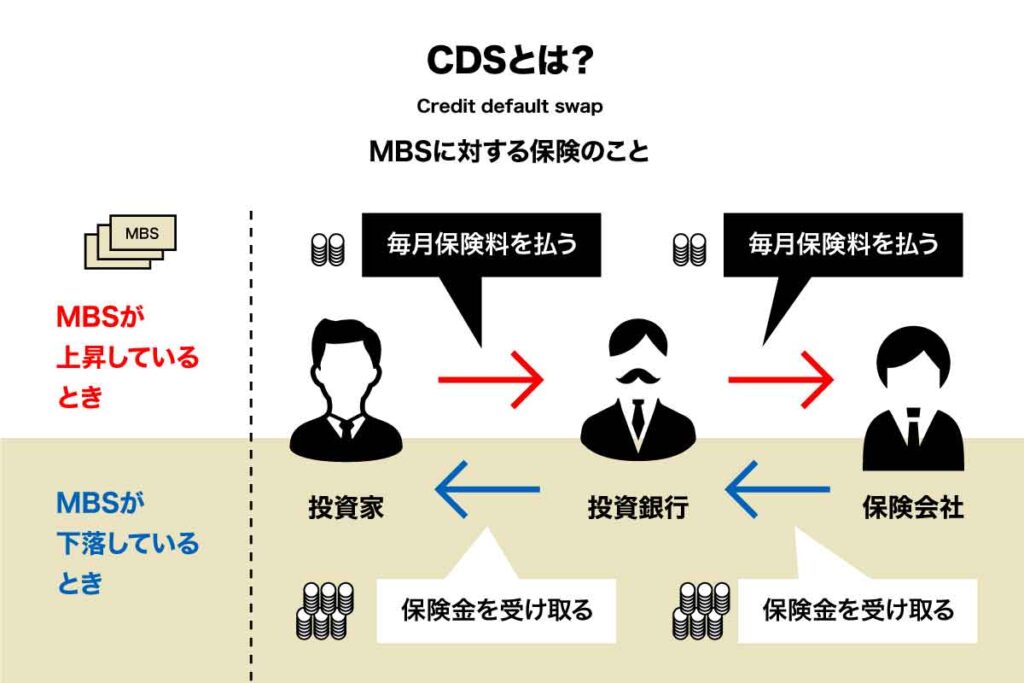

CDSとは、クレジットデフォルトスワップの略で、一般的には、企業が倒産したときのために投資家がかける保険のことで、倒産しても投資費用が回収できるリスクヘッジ対策の商品です。この商品の面白いところは、保険なのでMBSを持っていなくても購入することができます。

マイケル・バーリはそのような商品が世の中になかったので、投資銀行に作らせることにします。ただし、投資銀行が保険の発行体ではなく、実際はAIGなどが保険を売ることになります。住宅市場が上昇をし続ける限り、AIGにとって美味しい商品でしたが、最終的にはAIGは大変なことになります。

映画ではマイケル・バーリは、サブプライムモーゲージでの焦げ付きの割合が実際は高くなってきているのと、2年間の釣り金利付きでであることから、2年後にモーゲージを支払えないサブプライム層が大量発生することを予測して、空売りをしたら儲かることに気づき、CDSを調達します。

ただし、MBSに対するCDSは、一種のMBSの派生商品ということができ、モーゲージを大量に作らなくても商品が新たに作れることを発見した投資銀行にとっては、美味しい商品であることに気つきはじめます。

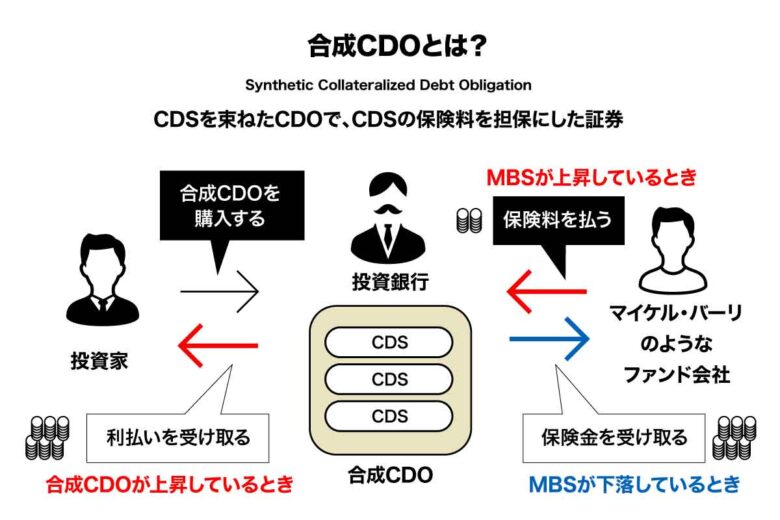

合成CDO:CDSを束ねて作った派生商品

MBSがモーゲージを束ねて作った証券化商品であるように、 合成CDOはCDSを束ねて作る証券化商品です。MBSの価格が上昇しているときは、CDSの保険料が入ってくるから、投資家は利払いを受けることができ、こちらもMBS同様人気商品になりました。

投資銀行側としたら、当初はプライム層のモーゲージが不足していたので、サブプライム層のモーゲージを増やしましたが、モーゲージを増やすにも限界があるため、合成CDOを発明することで、モーゲージ自体を増やすことなく、モーゲージ関連の金融商品を増やすことができました。

映画での合成CDOの解説シーンは、セレーナ・ゴメスと私の大好きなリチャード・セイラーが解説してくれます。ただ、このシーンは私は正直、合成CDOの説明としては少しわかりにくかったですが、リチャード・セイラーがカジノでヒューリスティックについて解説するのは嬉しい限りでした。リチャード・セイラーは行動経済学の学者で、この方の話は個人的にお気に入りなので、機会があればコラムで解説したいと思います。

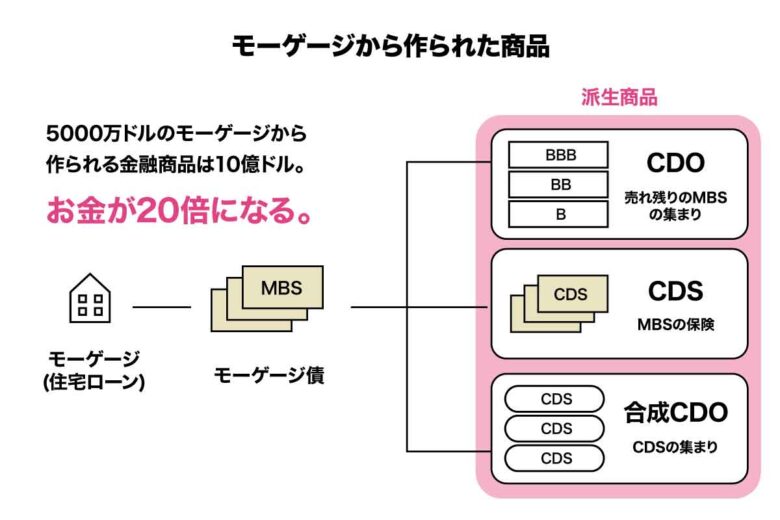

モーゲージから生まれた金融商品は20倍の価値をもつようになった

映画のワンシーンで、登場人物のマーク・バウムがメリルリンチの商品のCDOマネージャーに、「実際のモーゲージから生まれる金融商品は何倍になる?」と聞き、CDOマネージャーは「20倍かな」と答えている。

住宅市場が上昇しているのが前提で、実態とかけ離れた額のマネーが取引されていました。こんなことがいつまでも続くわけがありません。

住宅市場の下落ですべてのシナリオは崩れた

2006年から住宅市場の下落がスタートします。しかし、なぜかMBSの市場は下落しません。モーゲージの滞納率も高まってきているにも関わらず。2007年になってやっとMBSの下落が始まりました。そうしてついに2008年を迎えます。投資銀行の中でも、ベア・スターンズとリーマン・ブラザーズはモーゲージ債の依存度が高かったため、3月にはベア・スターンズがJPモルガン・チェースに買収され、9月にはリーマン・ブラザーズが破綻しました。モルガン・スタンレーは日本のMUFGの傘下となり、メリルリンチはバンク・オブ・アメリカに買収されました。結局、錬金術で20倍になったお金はどこにいったのでしょう。

土地は強いパワーを持つ

このコラムは、リーマンショックが起こった原因の仕組みの解説でしたので、ここで終わりですが、投資銀行、日本で言う証券会社は、こんな錬金術をしていたことに驚きでした。前回の「限界ニュータウン」と同様に、住宅というのはどうしても投機に使われる材料になりやすいのかと思いました。

土地が投機の対象になりやすいのは、そのわかりやすさが原因だと思います。土地には価値があって、その価値は下がるときもあれば上がるときもある。しかも土地自体は消えてなくなることがないからこそ強いパワーを持つ。ただ、その上に乗っている建築は用済みになったら壊されるし、価値が認められる存在としては弱いのだろうと思うと、デザイナーの立場からすると残念なことだと思います。やはり、デザインのパワーは土地のパワーには勝てない気がします。(トリイデザイン研究所 鳥居)

[追記]ピケティの「21世紀の資本」についてのコラムを追加しました(2023/10/16)

リーマンショックが起こった間接的な原因として、グラス・スティーガル法が1999年に撤廃されたことが上げられます。グラス・スティーガル法は、銀行の商品と証券を同じ企業で扱えないようにした法律ですが、このことにより、金融関係に対してやりたい放題させないようにしましたが、1999年に廃止になりました。

廃止後には、金融関係の企業はとんでもないデタラメ商品を販売しはじめて、MBSの派生商品のようなものを取り扱うようになってしまいました。「21世紀の資本」でも金融商品のような資本が独走することで、格差が広がることをデータで証明しています。

「21世紀の資本」に関するコラムでは、その点には取り上げていないものの、ピケティさんが10年ほど前に言おうとしていたことが今でも変わりがない気がしますので、ぜひ読んで頂けると幸いです。(2023/10/20鳥居追記)

その他の経済系コラム

最新のお知らせ

- 2024.03.29

- スティグリッツ『プログレッシブ キャピタリズム』を読む [コラム010]

- 2024.03.12

- ジョン・ガルブレイス『大暴落1929』を読む [コラム009]

- 2024.03.03

- ベル・ゲデスとシド・ミード-未来を描いたデザイナー[コラム008]

- 2024.02.24

- ジョン・ガルブレイス『ゆたかな社会』を読む [コラム007]

- 2024.02.15

- ストックストックがワールドビジネスサテライトで紹介されました

- 2023.12.12

- トリイデザイン研究所は10周年を迎えました

- 2023.12.04

- ゲームマーケット2023秋もスリーブ専門メーカーのKEEPTOが出展!

- 2023.12.01

- 津軽燈LABの新製品「津軽塗研ぎ出しキット」が上野駅で開催中の「東東京モノヅクリ商店街」で販売スタート!

- 2023.10.16

- トマ・ピケティ『21世紀の資本』を読む [コラム006]

- 2023.10.06

- 経済産業省の「事業継続力強化計画」の認定を取得しました

- 2023.04.28

- 「インダストリアル・デザインの歴史(晶文社)」を読む [コラム005]

- 2023.04.10

- ゲームマーケット2023春にKEEPTO(ケプト)が出展します!