トマ・ピケティ『21世紀の資本』を読む [コラム006]

半年ほど間が空いてしまいましたが、コラム第6回目はトマ・ピケティ著「21世紀の資本」(山形浩生・守岡桜・森本正史訳・みすず書房 2014)について書きたいと思います。

この本は2014年に大ヒットした本で、私はそのときは全く興味がなかったのですが、訳者が山形浩生さんであることを知り読んでみました。個人的に山形さんの翻訳が大好きで、本当に原書でそう書いているのかなと思うくらい、ストレートな言い回しをしていて、わかりやすく頭に内容が入ってくる書き方をする方ですが、特徴的な言い回しなので好みが分かれる翻訳者だと思います。特に山形さんの翻訳では、インターネット上の法規制について書かれているローレンス・レッシグの「CODE」が印象に残っていて、22年前のテキストですが、特に4つの制約という概念(法律、社会規範、市場、アーキテクチャ)というのは現在でも意味をなす概念で、私も企画を考えるときはいつも整理項目に入れています。

前置きが長くなってしまいましたが「21世紀の資本」で、ピケティさんが言いたかったことと、基本的な概念に限定して解説したのちに、最後に少しだけ感想を書きたいと思います。

もくじ

「21世紀の資本」でピケティさんが言っていること

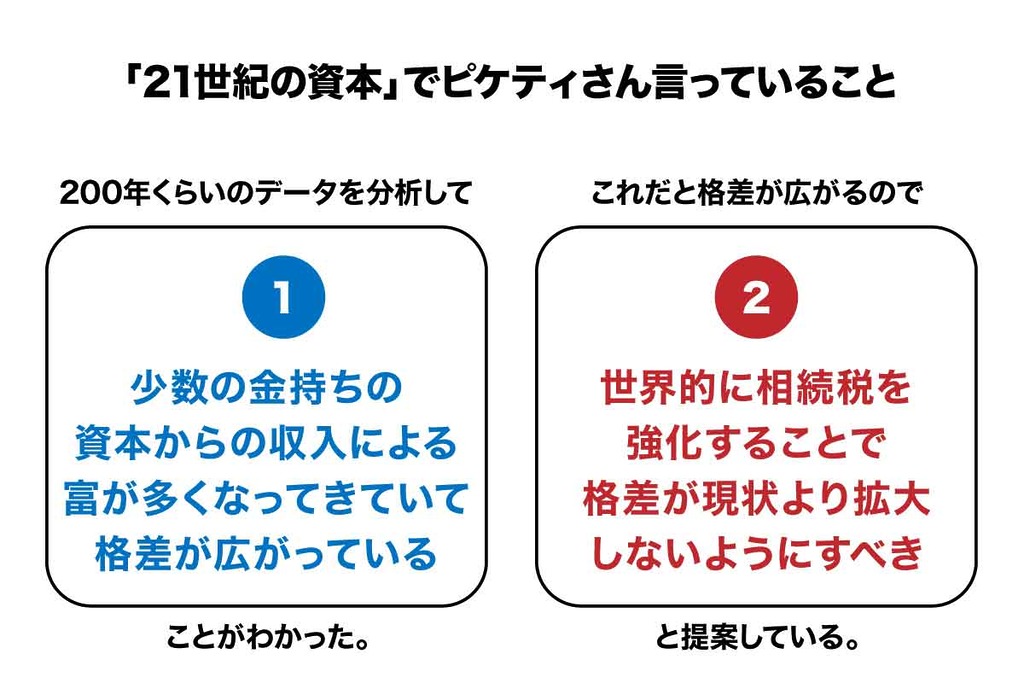

この本は本文だけでも600ページほどある本ですが、ピケティさんの言いたかったことは2つで、

ひとつめは「少数の金持ちの株や土地などの資本からの利益で富を増やす割合が多くなって、ふつうに働いている人の賃金と大きく差がついてきていて、格差が広がっている」こと、

ふたつめは、「このまま格差を広げると19世紀のように貧富の差が大きくなるから、世界的に金持ちの資産の相続を減らすようにして、差を縮めよう!」という2つのことです。

上記の2つのことを言うために、この本がどうしてこんなに分厚いかと言いますと、1番目の現象を確認するために、過去200年の先進国などの税金の記録のおおよそをデータ化して分析した内容が書かれているからです。用語や概念が理解しづらい点がこの本が読みにくいと私は感じたので、このコラムでは1番目の解説を中心にして、2番目の提案については省略することにします。

金持ちは、金を持っているという理由だけでますます金持ちになる

格差が広がっていることを証明する600ページの本がなぜヒットしたのかは謎ではありますが、三菱ufjリサーチ&コンサルティングの宮本さんという方の説明がその答えを出していると思ったので、引用します。

「金持ちは、金を持っているという理由だけでますます金持ちになる」というのが本書の結論でございます。少し言い換えますと、金持ちであり続けるためには、個々人の才能や努力の結果という要素は実は薄いということを、この本は言っています。もうちょっと言い換えると、民主主義的な近代性が薄いというお話です。

(季刊 政策・経営研究 2016 Vol.2 P1)

この本が出た2013年には、すでに外資系企業のトップはすごい給料をもらっている話などがニュースになっていることが普通だった記憶があるので、取り立てて格差が広がったからみんながこの本を読むということに私は納得できなかったですが、宮本さんが言っているように「金持ちであり続けるためには、個々人の才能や努力の結果という要素は実は薄い」という、それまでの「頑張れば成功する」という漠然とした考え方を否定したところがこの本が人気になった点かと思いました。

『ゴリオ爺さん』という1835年作、19世紀のフランスの小説を紹介しています。詳細を割愛しまして結論だけいうと、ここではフランスの一流大学を出て弁護士として一生懸命働くよりも、金持ちの娘と結婚して何もしない方がもうかるという結論になっています。

(季刊 政策・経営研究 2016 Vol.2 P2)

一生懸命頑張るより、金持ちの娘と結婚したほうがいい!という「逆玉の輿」を頑張る的な話で、これも「なんだそれは?」的な感じで興味をそそられたのではないかと思います。だからといって、ピケティさんは「逆玉に乗りなさい」とか「働くのはやめて株や不動産の投資をしなさい」ということを言っているわけではありません。

そんな状況は社会として良くないことで、「頑張った人が成功する」ような社会にすべきであるという考え方から、2番目の内容では、そもそも少数の金持ちに富が溜まり続けるようにしない方向で考えないといけないという姿勢を取っています。

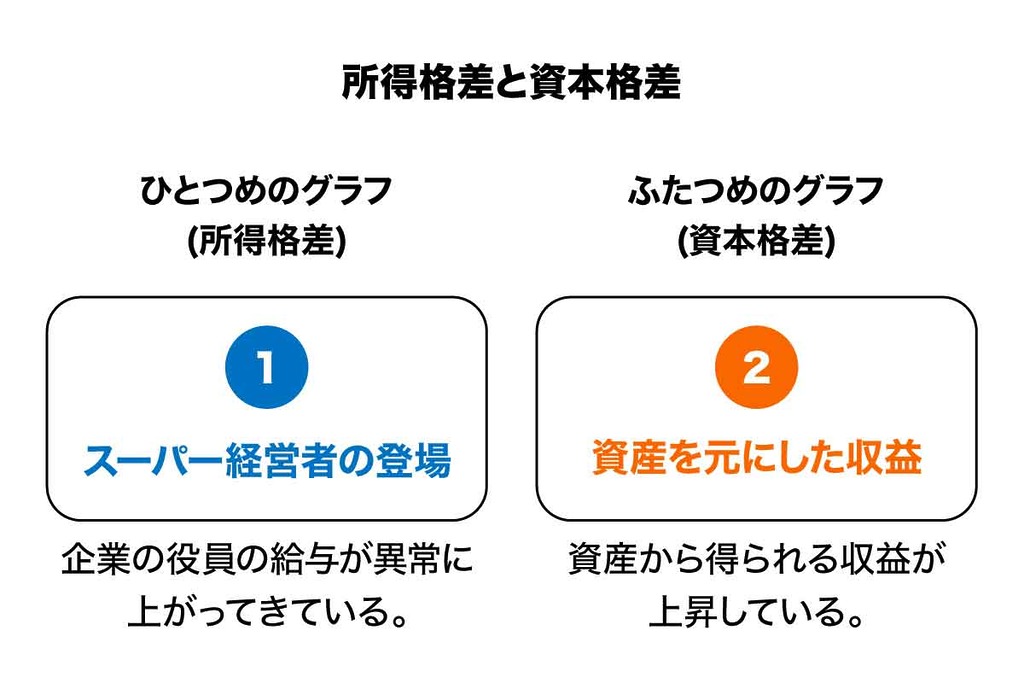

2つのU字曲線のグラフ ー所得格差と資本格差ー

この本では、第二次世界大戦後から1980年までは格差が少なく1980年頃から急激に格差が拡大し、現在もその傾向が続いていると書いています。

格差が広がっているには2つの原因があって、「所得格差」と「資本格差」の2つです。所得格差は「役員の給与が高額」になったことが原因で、資産格差は「持っているお金を使って、お金を増やす」ことが原因です。それらのグラフを具体的に見てみましょう。

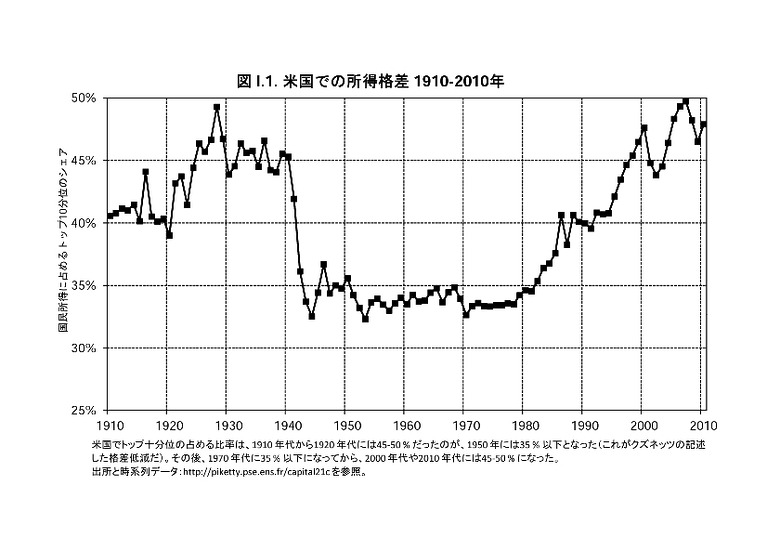

【所得格差のグラフ】(1910-2010)

アメリカの「国民所得のトップ10%」の割合の遷移

1940年頃になると急激に所得トップ10%の割合が減少して、極端なお金持ちの割合が35%程度になりましたが、1980年からぐんぐん伸びてきて、2010年近くには1930年あたりの50%近くにまで増えてきました。

1940年に急激に下がったのは第二次世界大戦が本格化したからで、1980年に上ったのはレーガン大統領などの経済緩和政策がキッカケでスーパー経営者が増えたことが原因です。

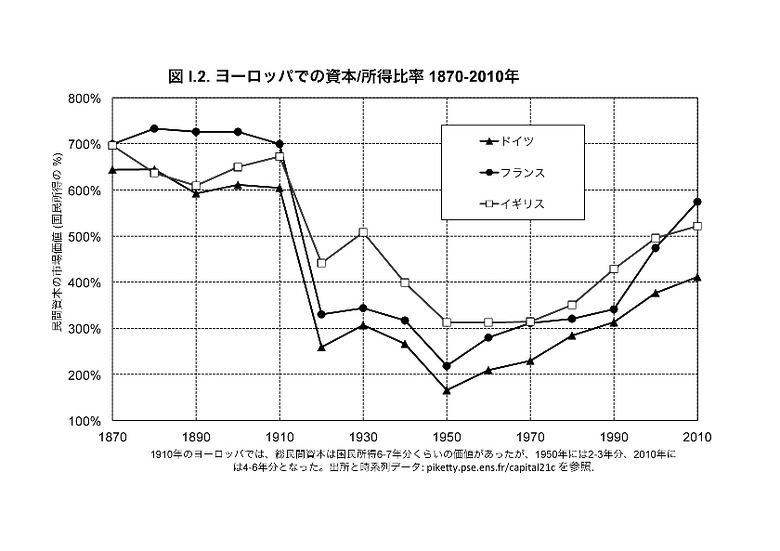

【資本格差のグラフ】(1870-2010)

ヨーロッパの「民間資産の総価値」が「国民所得」の何倍かを示した遷移

1910年前は、民間財産(資本)は国民所得の6倍か7倍だったけど、1950までは下がっている。こちらも1980年くらいから上昇しつつある。

民間財産とは、不動産・金融資産・専門資産から、負債分を差し引いたネット値なので、資本の合計ということなので、お金の中の「資本の価格」の割合が増えてきていることを示しています。

こうやってみると、「所得の格差」も、「少数のお金持ちしか持っていない資本の割合」も大きくなってきていることがわかります。ピケティさんはこの右側のグラフがどんどん上に伸びていく可能性もあるから、抑えていかないといけないと言っています。

次にこの本の有名な定義である「資本収益率(r) > 経済成長率(g)」の説明をしたいと思いますが、そもそも資本収益率など聞き慣れない用語などが登場するので、知っているかもしれないけど、実は思っていたのと違う可能性もある用語があったりするので、まず用語の簡単な説明をしてから、「r > g」の解説に入ります。

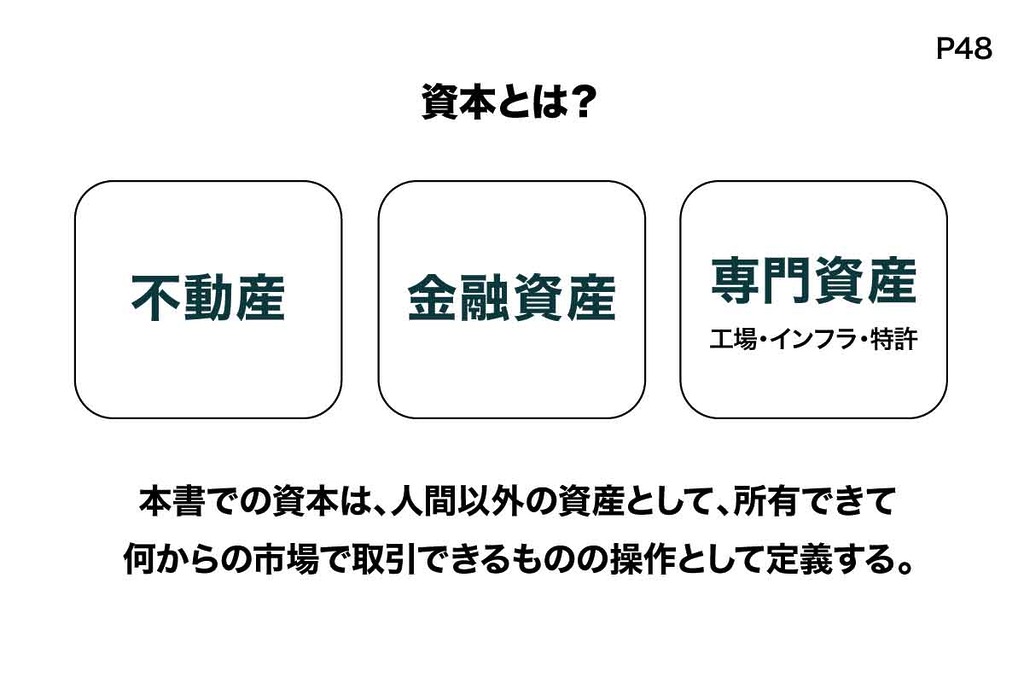

そもそも資本とはなにか?

普通に生活していると資本という言葉を使わないため、資本についての定義が人によって異なるのではないかと思うので、この本で定義している資本について書いておきます。図のとおり、不動産、金融資産、専門資産(工場やインフラ)のことを指します。

これらは、不動産だと家賃収入や、金融資産だと配当などのインカムゲイン、価値が上がること自体によるキャピタルゲイン、専門資産だと、工場の機械が生み出す利益などの「資本所得」が得られるものです。

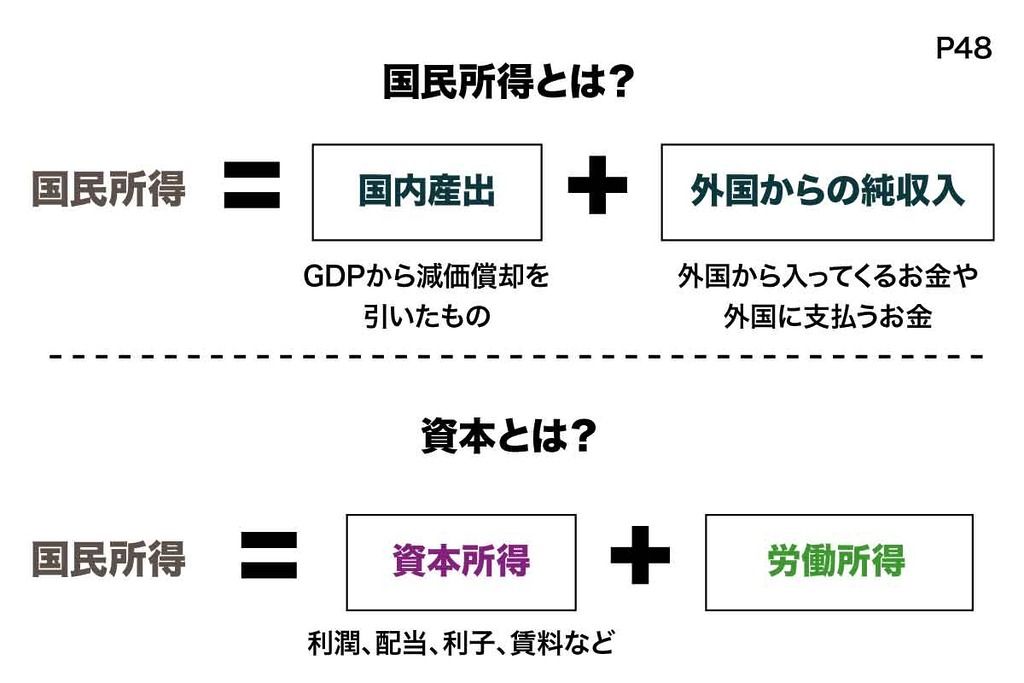

国民所得とは?

この本で言う国民所得とは、国内算出(GDPから建物やインフラ、機械などの摩耗や損傷の分の減価償却を引いたもの)と外国からの収入を合計したものを指すのと同時に、労働所得+資本所得も指します。

なので、所得は「働いて得る所得(労働所得)」と「家賃・利子・配当などの利益(資本所得)」の2つに大きく別れます。

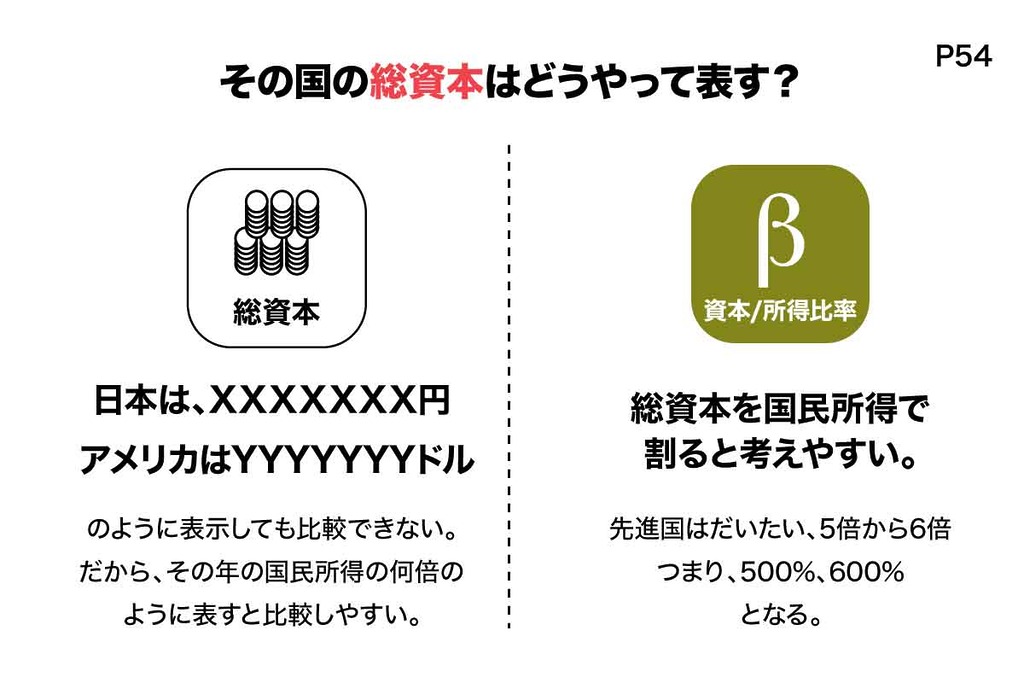

国の総資本を比較できるようにする (β = 資本/国民所得)

その国の総資本を価格で表現しても国の規模によって変わってくるから、総資本を国民所得で割ると国ごとの比較ができて理解しやすくなる。これをギリシャ文字β(ベータ)で表す。

今日の先進国では、資本/所得比率はだいたい5から6くらいで、資本ストックはほとんどが民間資本となる。(中略)日本とイタリアは6以上で、米国とドイツは5以下だ。

21世紀の資本 P54

国民所得の中の資本所得の割合 (α)

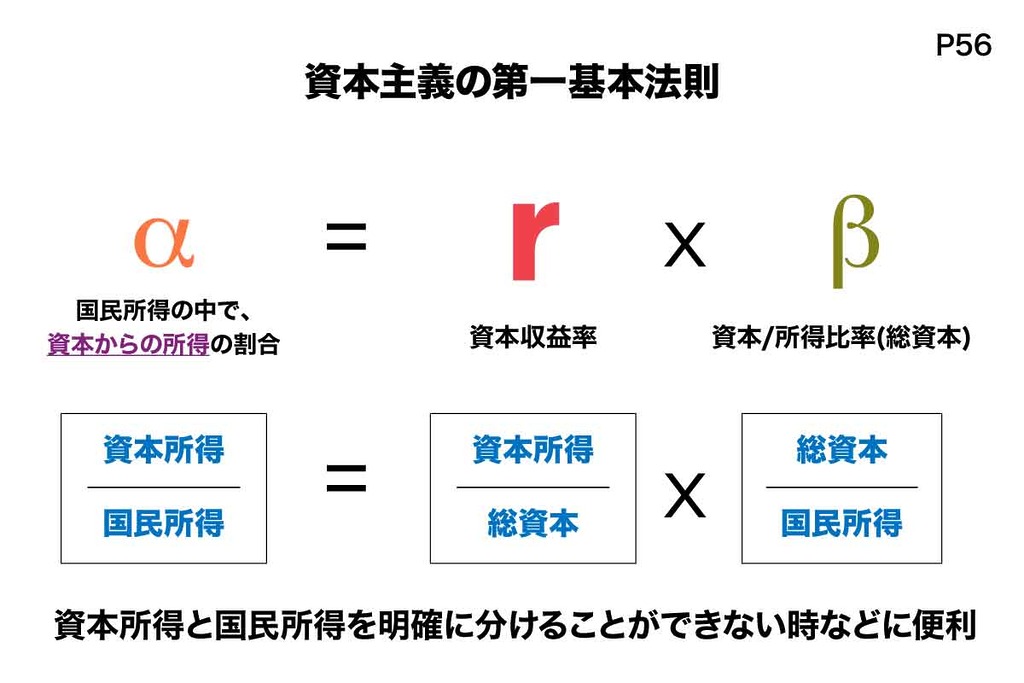

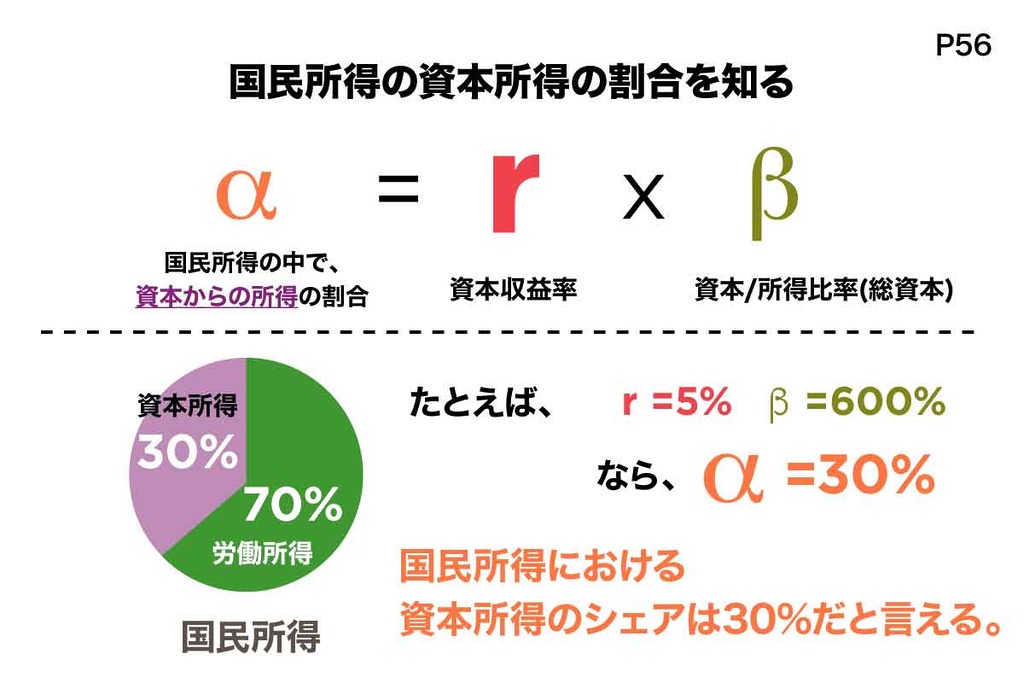

βは国の総資本を国民所得で割った割合のことはさきほど説明したとおりで、rは資本収益率で、資本所得を総資本で割った割合。αは国民所得の中で資本からの所得の割合を示します。

トートロジーめいてはいるが、それでもこれは資本主義の第一基本法則だと言える。というのも、これは資本主義システムを分析するための三つの最重要概念の間にある、単純で明確な関係を表現したものだからだ。

21世紀の資本 P56

βが600%、資本収益率が5%だとわかっていたら、国民所得における資本所得の割合が30%だということがわかる。

先進国のβはだいたい600%程度であると書かれていて、不動産の収益率はだいたい4-5%とのことだから、先進国ではα=30%というのは妥当なところのようです。

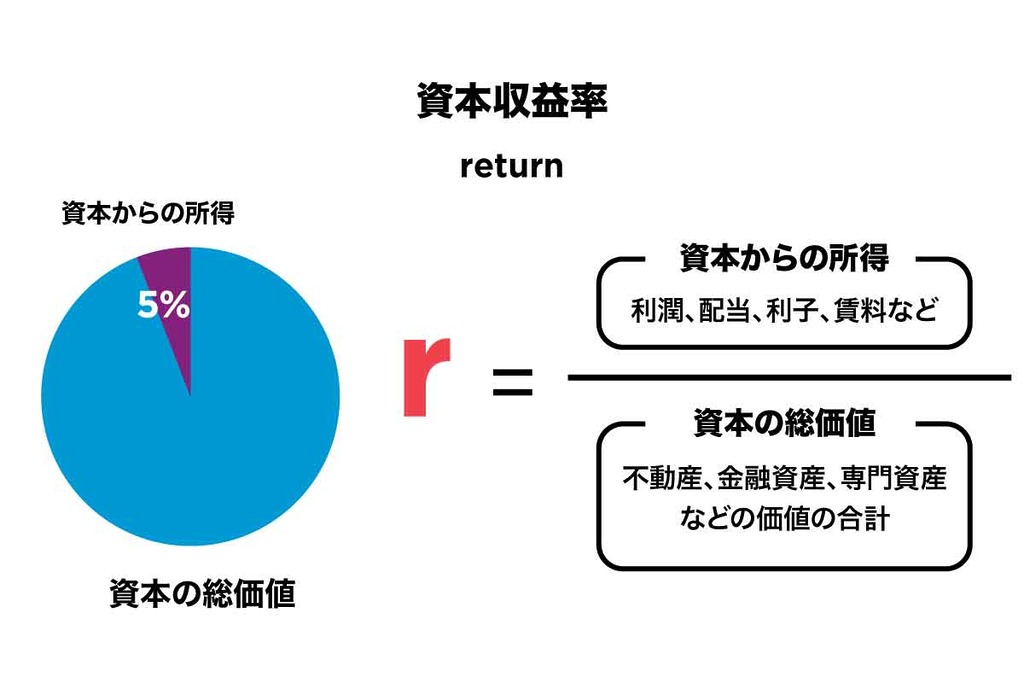

資本収益率(r)について

急に資本収益率という概念が出てきましたが、これは結構わかりやすく、自分の持っている資本に対して、資本から得られた所得の割合を指します。

不動産の価格が5000万円だとするとr=5%なら、250万円ということになります。一年間に250万円の収益が得られるイメージでしょうか。

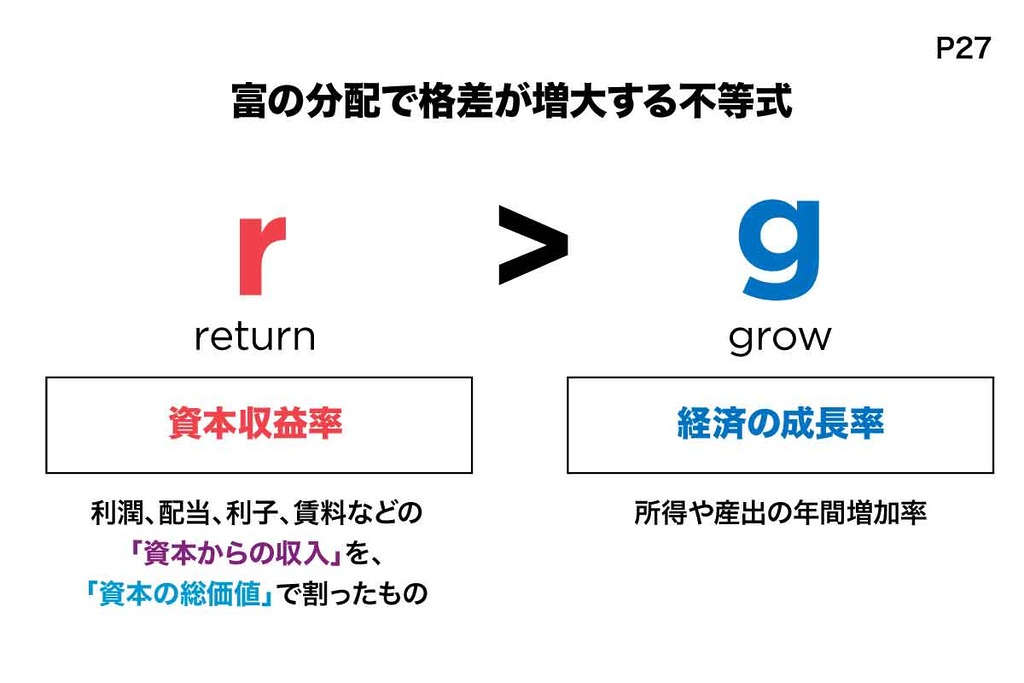

資本収益率(r) > 経済成長率(g) の不等式

ピケティによれば、経済成長率より資本収益率が大きいと、富の分配で格差が増大するとのことです。

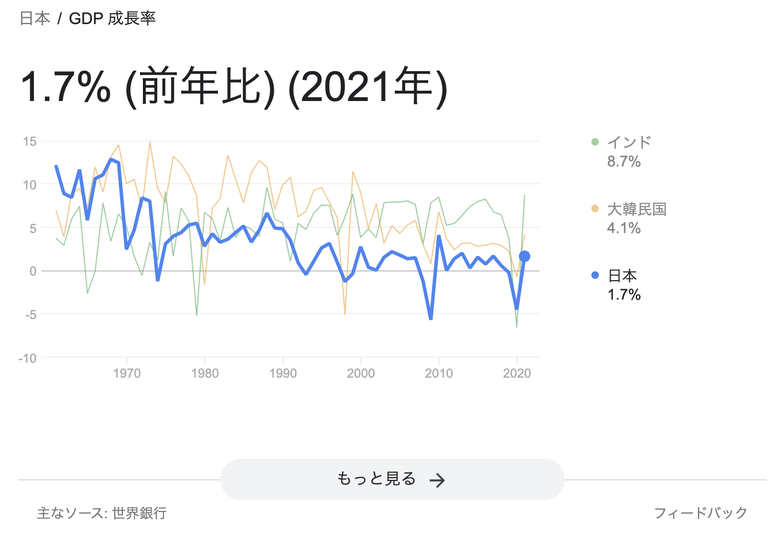

先進国では資本収益率はだいたい5%とのことだったので、経済成長率を調べてみると、2021年の日本のGDP成長率は1%(IMF)だから、ピケティの不等式によれば、格差が増大する状況になっています。

これを見ると日本の経済成長率ってこんなに低かったんだと思いましたが、とはいっても、IMFのページの他の国を見ても、格差が増大する条件にはなっています。

話は逸れますが、日本の経済成長率というのを意識したことがなかったので、googleで「日本 経済成長率」で検索するとグラフが表示されますので、ぜひ興味を持った方は見てみてください。1970年以前はとてつもなく数値が大きいことがわかります。

私が生まれた年あたりから急激な成長はなくなっていく感じです。つまり、高度経済成長期が終わった時期ということですね。

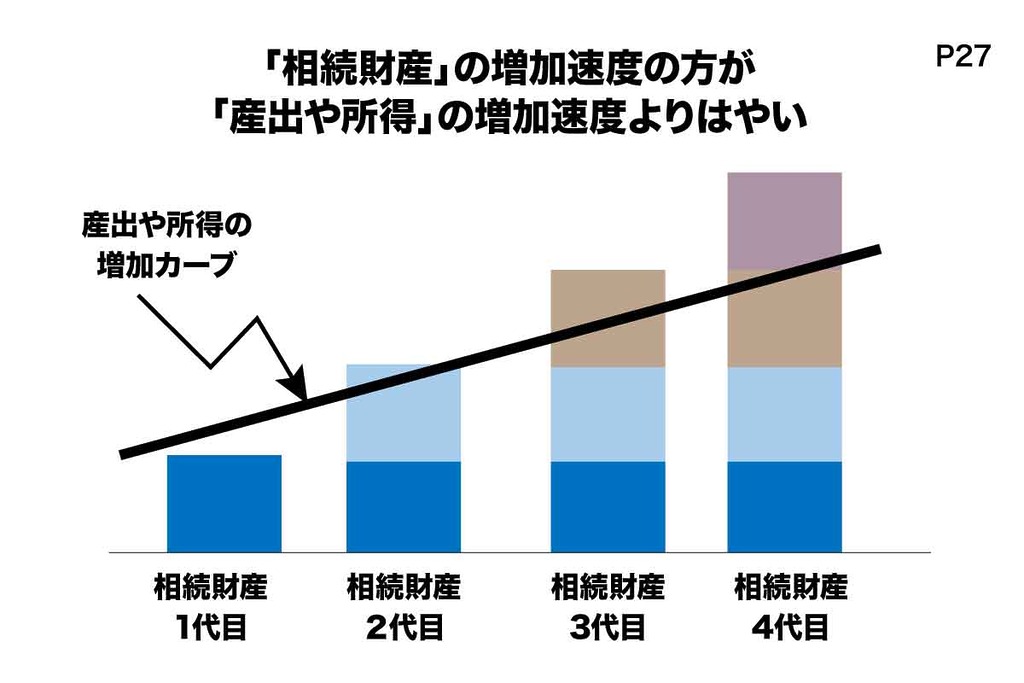

r > gになるとなぜ格差が広がるのか?

資本収益率が経済成長率を大幅に上回ると、相続財産の増加速度の方が速くなる。そうすると「一生懸命働く」より「逆玉の輿を狙う方」が効率的になってしまう社会となってしまう。

ピケティは相続財産の増加速度を低下させることが解決策に繋がると考えているが、さすがに私もこの考え方は楽観的すぎて厳しい気がします。

おわりに

今回はピケティさんが言いたかったことと、ちょっとした用語について書いてみました。先程紹介した三菱ufjリサーチ&コンサルティングのオープンカレッジ「ピケティ著『21世紀の資本』を斬る」で中谷巌さんという方が書かれていたのですが、「ピケティさんは2100年までも4%台で資本収益率が続くと大胆にも予測しているわけですけれども、この保証は全くないのです。本当にこんな高い収益率が維持できるのであれば、資本主義万歳かもしれないですよね。だって資本に対する再生産が可能になるからです。」と書かれているように、私も将来的に資本収益率が4-5%である可能性は少ないのではないかと思ってしまいました。

しかし、最近NISAなどのルールが改定されたりするのを見ると、日本としては経済成長はないから、資本所得を増やすことで所得を増やす社会を目指しているのだろうということがわかります。ただ資本所得といっても不動産や証券などの商品は基本的な性質としては博打であることは変わらないのと、専門知識が求められる分野であるため、詐欺が横行することもあり、所得を増やすために資本を前面に出すというのは注意が必要な気がします。だからといって、相続税率を上げていく政策というのは、政治的には支持率が得られないため、どうすればいいのか?という宙吊りの状態になっている気もしないではありません。

普通に生活している人は資本所得のことを考えるシーンもあまりないと思いますが、お金の割合が「労働で得られるお金」より「資本で得られるお金」の方が多くなってしまうことが、住みやすい社会になるとは考えにくいので、このようなことを多くの人に知ってもらいたいと思います。(トリイデザイン研究所 鳥居)

追記 映画「21世紀の資本」を見て

映画「21世紀の資本」というのがあるというので、この本をどのようにしたら映画にできるのかが気になり、amazonプライムでも見ることができたので、見てみました。

18世紀や19世紀の貴族社会の映画「嵐の三色旗(ジャック・コンウェイ監督/1935)」「プライドと偏見(ジョー・ライト監督/2005)」、「レミゼラブル(トム・フーバー監督/2012)」「UTU(ジョン・マーフィー監督/1983」「怒りの葡萄(ジョン・フォード監督/1940)」などを解説に挟み込み、19世紀以前のような格差が大きい社会とはどのようなものかをイメージしやすくした映像でした。このままだと19世紀以前の階級社会に戻るかもしれないということを訴えていることがよく理解できる内容でした。

資本を蓄積させることを抑止するために、相続税を強化する方向性を訴えかけていますが、これくらいシンプルな提案にしないと社会は見向きをしない可能性があることを映画を見て感じました。映画の途中に1929年の大恐慌後に銀行と証券の分離を定めたグラス・スティーガル法で規制を強化したことで安定していたことを話題に取り上げている。当時、グラス・スティーガル法は考えられない法案だったかもしれないが実行したことを考えるとあり得ないことではないのかとも思いました。

グラス・スティーガル法は1999年に廃止になるのですが、3回目のコラムで解説した「サブプライムローンを発端とした投資銀行の暴走」もこのあたりから始まっていることを考えると、やっぱり金融関係の「資本で資本を生み出す」企業や人々には規制をかけないと、どこまでもやりたい放題するということが判明したので、社会を安定にするための資本に対する規制というのは非常に大切だと感じます。(2023 10/19日 鳥居追記)

その他の経済系コラム

最新のお知らせ

- 2024.03.29

- スティグリッツ『プログレッシブ キャピタリズム』を読む [コラム010]

- 2024.03.12

- ジョン・ガルブレイス『大暴落1929』を読む [コラム009]

- 2024.03.03

- ベル・ゲデスとシド・ミード-未来を描いたデザイナー[コラム008]

- 2024.02.24

- ジョン・ガルブレイス『ゆたかな社会』を読む [コラム007]

- 2024.02.15

- ストックストックがワールドビジネスサテライトで紹介されました

- 2023.12.12

- トリイデザイン研究所は10周年を迎えました

- 2023.12.04

- ゲームマーケット2023秋もスリーブ専門メーカーのKEEPTOが出展!

- 2023.12.01

- 津軽燈LABの新製品「津軽塗研ぎ出しキット」が上野駅で開催中の「東東京モノヅクリ商店街」で販売スタート!

- 2023.10.16

- トマ・ピケティ『21世紀の資本』を読む [コラム006]

- 2023.10.06

- 経済産業省の「事業継続力強化計画」の認定を取得しました

- 2023.04.28

- 「インダストリアル・デザインの歴史(晶文社)」を読む [コラム005]

- 2023.04.10

- ゲームマーケット2023春にKEEPTO(ケプト)が出展します!